売上債権とは

売上債権とは、売上代金の未回収金額です。

具体的には、品物の販売・サービスを提供した会社が、取引先や顧客から代金の支払いを受ける権利のことです。

期末時点で存在する売上債権がBSの流動資産に計上されます。

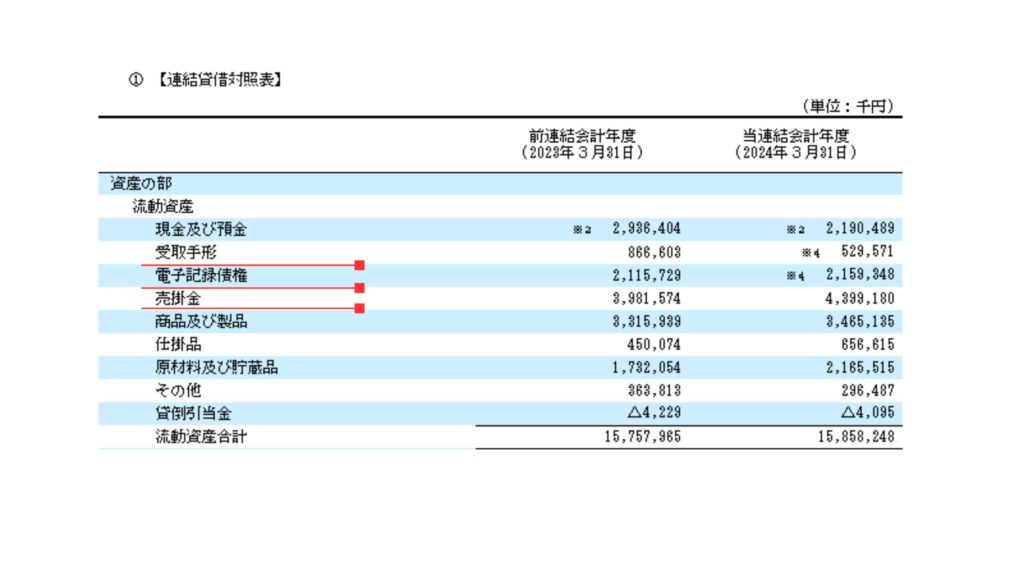

売上債権の種類は、売掛金・受取手形・電子記録債権の3種類が基本となります。

財務分析をするときはこれらすべてを合計した「売上債権合計」の金額が必要となります。ところが、BSには合計値は載っていないため個別に足し算していく必要があります。

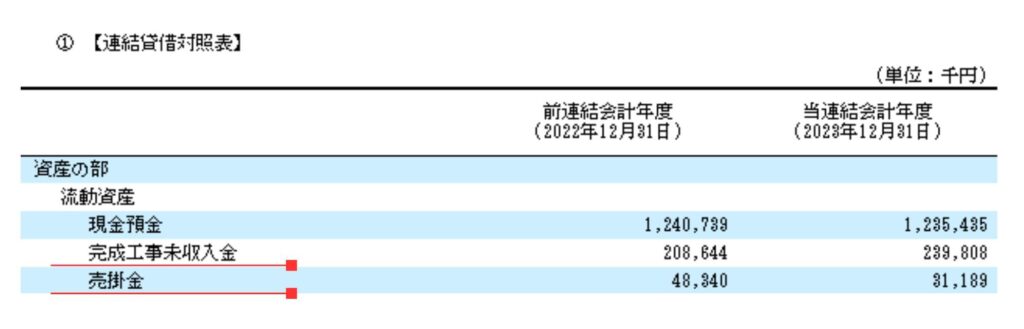

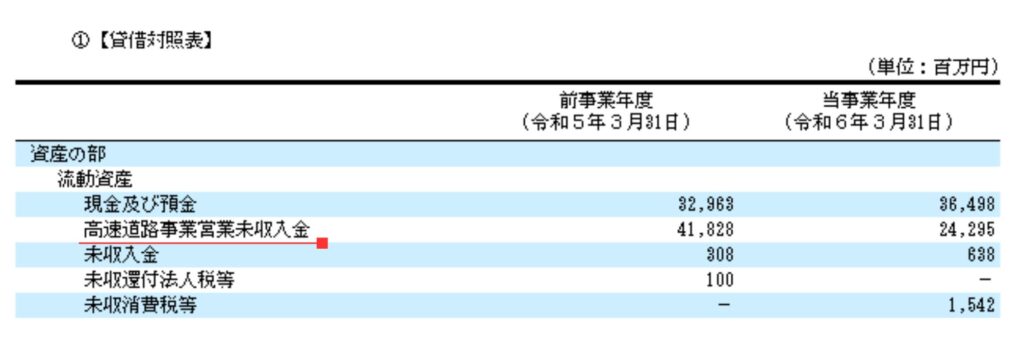

また、実際に企業の決算書をみていると、独特な表現の勘定科目もたくさんあって、「どこまでが売上債権なんだ?」と感じられた方もいるかもしれません。

まずはその具体例をみてみましょう。

決算書における売上債権は表現が多様

実は企業が決算書を作るときは、簿記で習うシンプルな勘定科目だけではなく幅広い表記が許容されています。

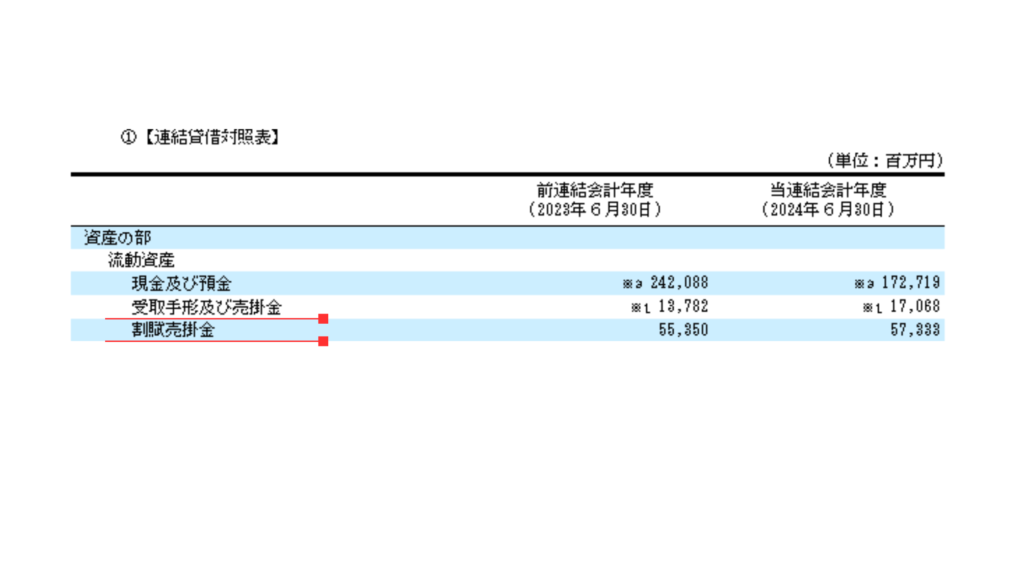

上記は「ドン・キホーテ」を運営する株式会社パン・パシフィック・インターナショナルホールディングスのBSです。割賦売掛金の金額が、「受取手形及び売掛金」の3倍以上あります。この場合は売上債権合計は17,068+57,333=74,401 とするのが財務分析上は適切です。

ほかにも以下のように企業によって書き方がバラバラであることがわかります。

実は売上債権の性格を有する勘定科目は、筆者が知るだけでも50以上あります。業種や事業形態によってさまざまな表現が許されているため、企業の売上債権額や売上債権回転期間など財務指標を計算しようとすると思いのほか時間をとられてしまったりします。

財務諸表分析上は売上債権をまとめた金額が重要

財務諸表分析上は、表現に囚われずに性格が売上債権であるものは「売上債権」として把握することが理想です。

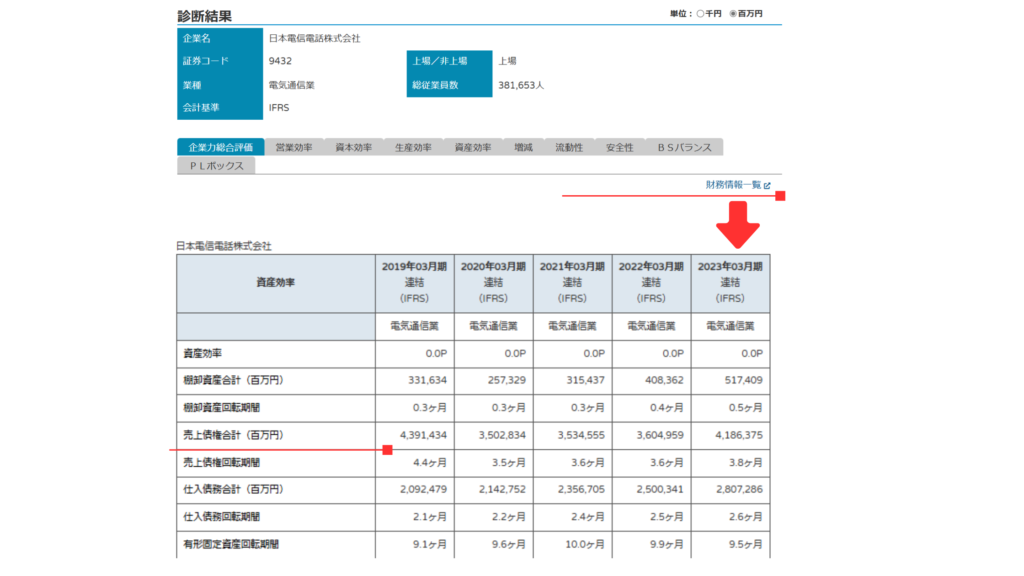

企業力Benchmarker上では自動で「売上債権合計」を計算・開示

そこで、当社のシステム(企業力Benchmarker)では、

上場企業等の財務データのBS勘定科目を以下のように表現しています。

①売上債権(売掛金)

②売上債権(受取手形、電子債権)

③その他売上債権

②で受取手形と電子債権をまとめているのは、ほとんどの企業が①しか計上しないためです。①にも②にも属さなければ③に区分されます。前述の高速道路営業未収入金などが③に区分されます。

「売上債権合計額」とは①~③の合計値で、企業力Benchmarkerではこの値も公開しています。

掲載箇所:財務情報一覧表

→資産効率カテゴリ(注:BSには売上債権合計は載っていません!)

売上債権合計額は資産効率の分類になりますのでこの場所に記載しています。

売掛金、受取手形、電子記録債権の違い

財務分析上は「売上債権合計額」が重要ではありますが、具体的なイメージを持つために各項目も知っておきましょう。

売掛金

売掛金とは、販売した商品・サービスの代金を後で支払ってもらう権利のことです。

売上債権のなかで最もメジャーですので、まずはこれを抑えましょう。

たとえばパンを製造販売する会社がスーパーに提供する場合、店頭に置いているパンの賞味期限は4日間ほどですから、新しく作ったパンを頻繁に納品することとなります。

納品回数は月に8回ほどになるかもしれませんね。

そのたびに支払いを受けていては煩雑になるため、「1カ月間の納品分のお金をあとでまとめてスーパーから受け取る」というような商取引が通常となります。

パンメーカーからすれば、材料費・工場の稼働コスト・配送コストなどを売上で回収して差分を利益として会社に残すわけですから、スーパーには確実に入金してもらわないと困ります。

スーパーからの支払が滞った場合、手元の資金を潤沢に持っていなければ次の材料費を購入することができず、製造が止まってしまうかもしれません。

そういった意味で売掛金は取引先(スーパー)の信用が重要となります。

支払に不安のある企業であれば、売掛金回収までの期間を短くしてこまめに回収する必要があります。

受取手形

受取手形とは、売掛金を手形というかたちで受取り、約束の日に支払うと約束してもらうものです。手形を振り出すためには銀行とあらかじめ契約を締結して手形帳の交付を受ける必要があります。契約時には銀行から経営状況や支払能力の審査がなされ、それをパスする必要があるので、売掛金にくらべて信用できるといえ、支払期日に代金を支払ってもらえる確率も高いでしょう。

ただ、取引としては古典的でBSでこれを計上する企業は減ってきています。

2026年度末までに紙媒体の手形は廃止の予定があり、政府や金融界は次に記載する「電子記録債権」の普及を進めています。

電子記録債権

電子記録債権とは、電子記録により債権を発行・管理する新しい債権です。紛失や偽造のリスクを低減し、迅速で安全な取引を実現します。書類の保管コストも不要になるため、取引の透明性が向上します。

電子記録債権は受取手形と取って代わり、これからメジャーになっていくでしょう。

売上債権をとにかくたくさん持っている日産自動車

売上債権合計金額 ランキングを作りました。

※すべて2023年3月決算の値、対象:金融業を除く全上場企業

1位 日産自動車株式会社 7,066,244百万円

2位 日本電信電話株式会社 4,186,375百万円

3位 三菱商事株式会社 4,127,275百万円

ちなみに売上高は上から順に、10.5兆円、13.1兆円、21.5兆円です。

日産と同業種のトヨタ自動車株式会社は、

売上債権合計は3.5兆円、 売上高は37.1兆円。

日産自動車大丈夫なの・・・?という疑問が出てきますね。

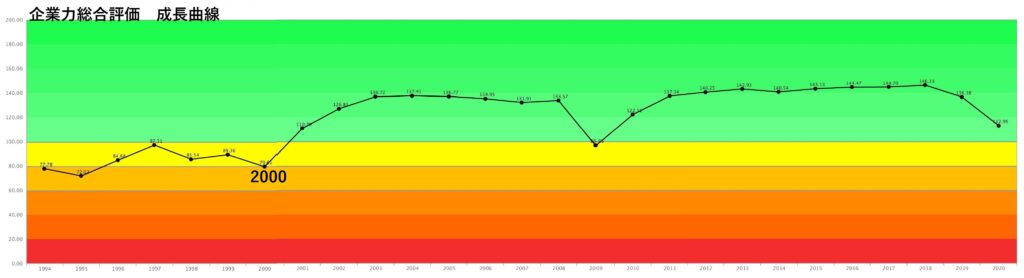

売上債権を持つ企業の筆頭 日産自動車

日産自動車も昔からずっと売上債権をたくさん持っていたわけではありません。

過去のコラムで詳しく解説していますので、そちらもご確認ください。

売上債権が増え続け、売上高とのバランスを崩してついに売上債権回転期間8カ月となってしまった日産自動車を読み解きます。