財務諸表分析をしたのに、結論がわかなくなったことはありませんか?

原因は、個々バラバラの結果しか得られない手法をとっているから。

あなたの知りたいのは「経営は大丈夫か」、「問題はどこか」、「課題はなにか」の順番のはずで、鳥の目から虫の目へ移ります。

しかし財務諸表分析は、「売上高営業利益率が少ない」、「流動比率は改善傾向」、「固定比率は横ばい」など、個々の課題がフラットにわかるだけ。

与えられるのは虫の目です。たくさんの指標に振り回されるから自然と分析対象期間も短くなり、常態化している弱点を見落としがちになります。

経営診断システムSPLENDID21は、虫の目と鳥の目の両方を提供。統合指標を使って俯瞰から課題を把握するため課題抽出が簡単で、長期分析も簡単に行うことができます。

SPLENDID21の特徴

企業成長に関連のある厳選された45種類の財務指標

財務指標を7つのカテゴリに分類

統合指標を用いてカテゴリの状況をグラフ化(親指標)

さらに統合し、“成長“は右肩上がりとなるグラフ化(企業力総合評価)

簡単なゾーニングで経営を視覚化しているため、会計がわからなくても経営状況がわかる!

統合指標による俯瞰で悪化の原因が自然とわかるため、分析の迷子になることがなく時短に!

10年の長期分析が可能

規模の評価を除外

統合指標では業種特性を加味

規模の違いや業種の違いを超えた他社比較や長期分析が可能!

安心の信憑性 ビッグデータを多変量解析して統合指標を作成

利用シーン

- 経営計画の策定

- 月次・四半期決算の分析

- 年次決算の分析

- 競合他社分析

- 子会社分析

- M&A対象企業の分析

- 自社で立てた計画が“成長”するものかを確認したい

- 分析がやり切れていない

- 抜け漏れなく経営状況を俯瞰したい

- 規模の違う競合他社を比較したい

- 子会社数が多すぎて分析が大変

- 規模拡大方針だが落とし穴がないか確認がしたい

- 全くの異業種を評価する指標がない

企業力総合評価を用いた財務諸表分析

企業力総合評価は、企業が成長しているかどうかを1本のグラフで表現しています。

成長に関連のある財務指標を特定するにあたっては、過去の膨大な財務データを多変量解析しています。

成長の定義

企業力総合評価では「成長とは倒産から遠ざかること」と定義しています。成長を直接捕捉することは難しいものの、倒産は定量的に捕捉可能だからです。

成長といえば一般的によく言われるのは「売上の拡大」ですが、その途上で倒産してしまった企業はたくさんあります。そのためSPLENDID21では企業力総合評価を算定する際に規模に関する指標「成長性(増減)」は除外しています。

「成長性(増減)」の財務指標に親指標を設けていないのはこのためです。

企業力総合評価が売上規模に関わらず他社比較ができるのは、このような仕組みだからです。

業種の区分

SPLENDID21システムでは、分析対象の企業をシステムに登録するときに66業種から選択します。

ビッグデータを多変量解析しているからこそ細かな業種ごとの特性をシステムが加味したうえで、例えば「この業界でこの値であれば営業効率の改善が急務である」といった利用者が知りたい情報をグラフで見える化します。

業種の特性が加味されるのは企業力総合評価と親指標です。

SPLENDID21を使って実際に上場企業を分析してみよう

まずは企業力総合評価と親指標をみて全体的な傾向を把握しましょう。

良くなっているか悪くなっているか、点数が高いか低いか、そのような認識でOKです。企業力総合評価と似た傾向の親指標を探してください。それが成長(衰退)の原因と読みます。

親指標の改善・悪化の原因はどこにあるのか、財務指標や財務数値へドリルダウンしましょう。大まかな傾向を見るのがコツです。

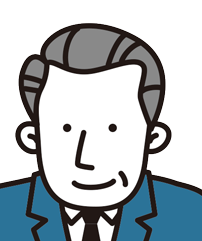

1営業効率

営業効率の親指標は企業力総合評価と形状が似ています。企業力総合評価が成長トレンドながらも変動がはげしいのは、営業効率が原因のようです。10年間変動が激しい状態が続いています。

儲かるかどうかを評価する営業効率がこんなに変動が激しい理由は何でしょうか。営業効率の各下位指標を確認します。

財務指標の計算式から確認します。

売上高総利益率=売上総利益÷売上高×100

販売費および一般管理費比率=販売費および一般管理費÷売上高×100

売上高営業利益率=営業利益÷売上高×100

売上高経常利益率=経常利益÷売上高×100

売上高当期純利益率=当期純利益÷売上高×100

ぱっと見た感じ、売上高総利益率・売上高営業利益率・売上高経常利益率が、親指標である営業効率の形と酷似していますね。

PL(損益計算書)は上から下にいくにつれて収益・費用の加減算が増え、利益率から読み取れる情報は複合的になるのが一般的です。それにも関わらず3つの利益率の形状がすべて似ているということは、販管費や営業外損益に大きな変動がなく、売上高総利益率の乱高下の影響が大きいことを表しているといえます。

よって、儲けの元である売上高総利益率を安定化させることが課題です。営業効率のグラフは企業力総合評価のグラフとよく似た形状ですので、企業成長全体にとっても総利益率の改善は重要といえます。

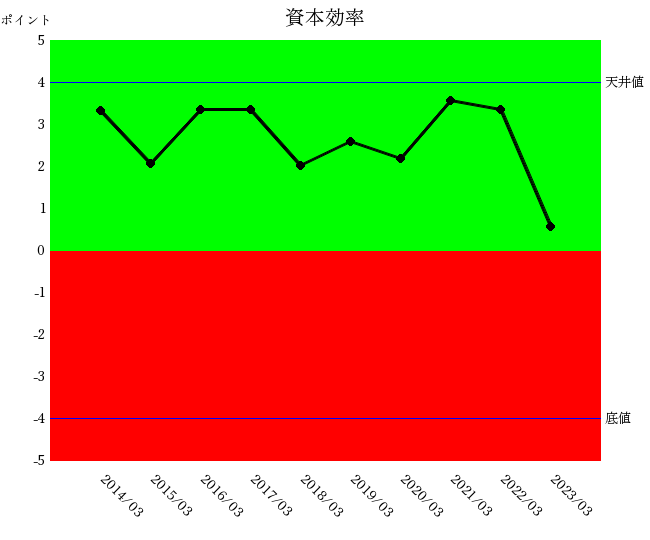

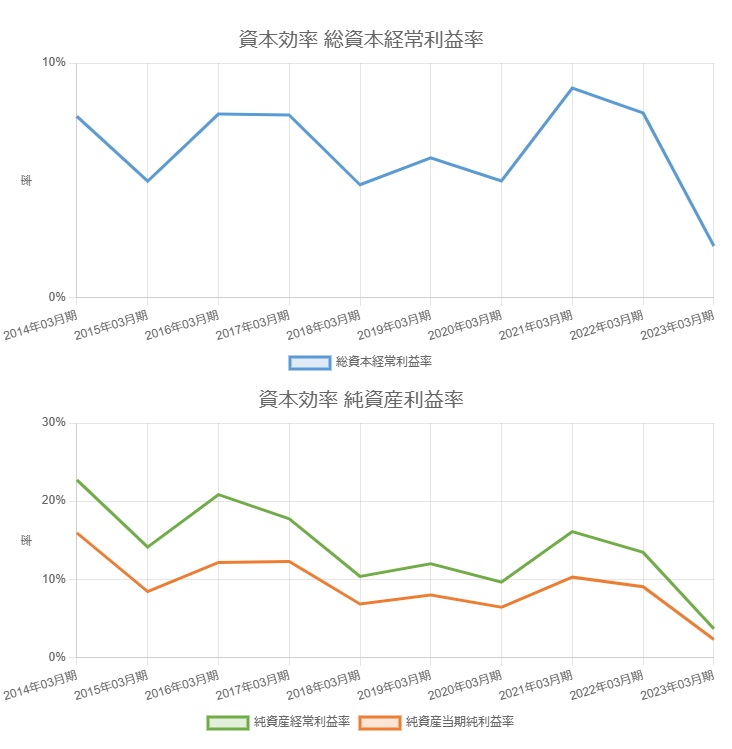

2資本効率

資本効率は企業力総合評価に形状が似ています。

資本効率も営業効率と同様に変動が激しいです。下位指標を見てみます。

財務指標の計算式から確認します。

総資本経常利益率=経常利益÷総資本×100

純資産経常利益率=経常利益÷純資産×100

純資産当期純利益率=当期純利益÷純資産×100

3つの財務分析指標はすべて資本効率親指標と形状が似ています。

総資本・純資産の変動は毎期大きくない(解説外の資料で確認)ので、利益の乱高下が問題であるといえます。

経常利益の乱高下の原因が粗利益にあることは営業効率で解説済みですから、同じ結論(売上高総利益率の安定が重要)となります。

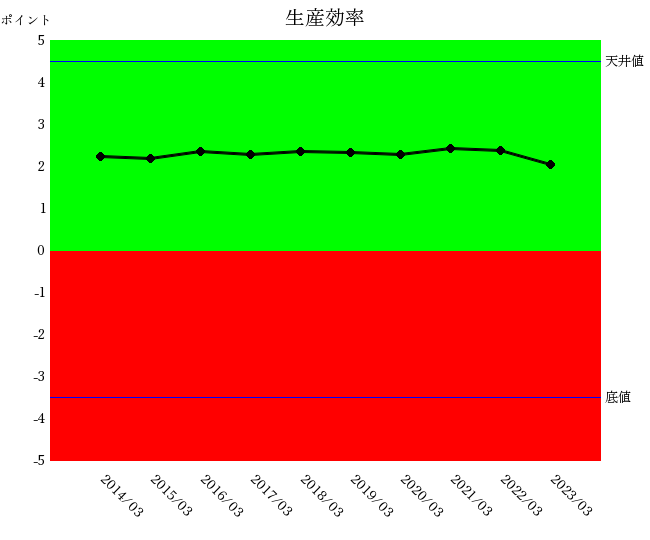

3生産効率

生産効率の形状は企業力総合評価に似ていません。フラットで安定しています。

緑色ゾーンで安定しているので大きな問題はなさそうですが、2023年は悪化しているのが分かります。下位指標を確認します。

財務指標の計算式を確認します。

1人あたり売上高=売上高÷総従業員数

1人あたり売上総利益=売上総利益÷総従業員数

1人あたり経常利益=経常利益÷総従業員数

2023年の悪化は従業員数の急増が原因です。

1人当たり売上高・1人当たり売上総利益・1人当たり経常利益が減少しました。

増員により不慣れな人材が増えて一時的に1人あたり売上高が減少することはよくありますので、現時点では大きな課題とは言えないでしょう。

ただし、この傾向が何期も続く場合には人材が育っていない可能性があるので注意が必要です。

4資産効率

資産効率はゆるやかな右肩下がりですので成長をジワリと阻害しています。

財務指標の計算式を確認します。

仕入債務回転期間=仕入債務合計÷(売上高÷12) (単位:ヵ月)

棚卸資産回転期間=棚卸資産合計÷(売上高÷12) (単位:ヵ月)

売上債権回転期間=売上債権合計÷(売上高÷12) (単位:ヵ月)

※棚卸資産回転期間と売上債権回転期間は、表の第二軸において、あえて上にいくほど小さな数字にしています。これらの指標は「値が小さいほど良い」が基本の指標なので、「値が小さいほど右肩上がり【=改善】」していることを表しています。

仕入債務回転期間がじわりと悪化していますので注意が必要です。が、緩やかな傾向なので喫緊の課題ではなさそうです。

※一般的に支払は待ってもらえるほど有利ですので、仕入債務回転期間は値が大きいほど自社は助かるわけです。この場合、値が徐々に下がっているので「仕入債務回転期間がじわりと悪化」していると表現しています。売上高ではなく売上原価を使った計算式が使われる場合もありますが、SPLENDID21システムでは売上高を計算に用いています。

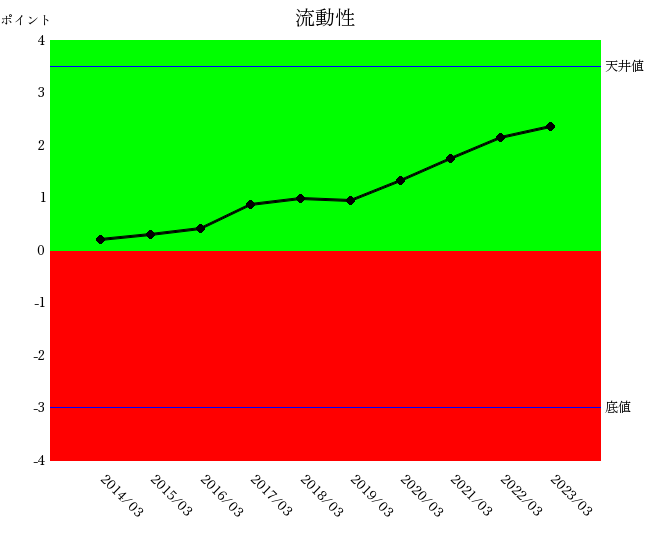

5流動性

流動性(短期資金繰り)は企業力総合評価に傾向が似て、右肩上がりです。成長に貢献しています。

財務指標の計算式を確認します。

現金預金比率=現金預金÷流動負債合計×100

当座比率=当座資産合計÷流動負債合計×100

流動比率=(流動資産合計−未成工事支出金)÷(流動負債合計−未成工事受入金)×100

流動性の各下位指標を確認すると、現金預金比率・当座比率・流動比率のいずれも改善しています。

改善理由は流動負債の減少です。

流動負債は1年以内に返済しなければならない負債ですので、とても良い傾向です。

6安全性

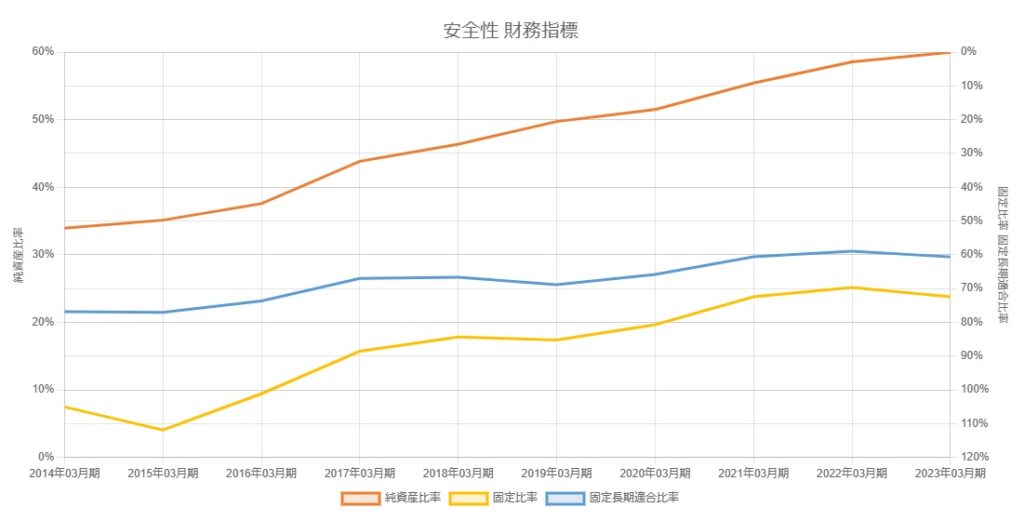

安全性の親指標も企業力総合評価に傾向が似ておりなだらかではありますが右肩上がりで成長に貢献しています。

安全性の各下位指標を見てみましょう。純資産比率・固定比率・固定長期適合比率が改善トレンドです。

安全性の財務指標の計算式を確認します。

純資産比率=純資産合計÷負債純資産合計

固定比率=固定資産合計÷純資産合計×100

固定長期適合比率=固定資産合計÷(純資産合計+固定負債合計)×100

純資産比率は潰れにくさ、固定比率・固定長期適合比率は長期の資金繰りを評価しますから、財務体質の改善を確認できました。

まとめ

- 営業効率と資本効率は不安定

- 資産効率はジワリと悪化

- 安全性はジワリと改善トレンド

- 生産効率は高位で安定

- 流動資産は改善トレンド

最重要課題は営業効率にあります。売上高総利益率のコントロールを適切に行い、安定化・改善することに注力する必要があります。これにより資本効率も改善されます。

全体から詳細へ見ていくと、自然と会社の弱み・強みの現状が見えてきます。

今回は各カテゴリの財務指標・財務数値までドリルダウンして見ていきましたが、ざっと見たいときは企業力総合評価と親指標をチェックするだけでも会社の経営状況が把握できそうですね。より詳細な分析をしたい場合には、製造原価報告書や販管費の内訳項目をSPLENDID21システムに入力するとよいでしょう。

自社分析を行う場合には各指標の変動の原因が脳裏に浮かびます。数字だけで見たときの問題点と、事業状況を突き合わせて最も重要な課題がなにか突き止め、改善行動につなげていくこととなります。「見逃している課題がないか」を財務指標の面から網羅的にチェックするためのツールが、SPLENDID21システムです。

この解説を読んだけれどもわからないところがあった・・・という方もご安心ください。当社ではこのページで書ききれなかった各財務指標の読み方やポイント、財務諸表の基礎もオンライン財務分析講座で解説しています。SPLENDID21システム導入時にはこのオンライン財務分析講座のご受講もパッケージとなっていますので、「実務で使えるようになる」までサポートします。

ご自身で気になる企業の経営状況を検索することも可能です(企業総合評価の閲覧無料)。

よくいただくご質問

QSPLENDID21システムは、パソコンにインストールするのでしょうか

SPLENDID21システムはクラウドシステムです。インターネット環境があればどのパソコンからでもご利用いただけます。

QSPLENDID21システムで企業分析をするときの操作手順を簡単に教えてください

分析対象企業の名前と業種を登録します。

次に、その企業のBS・PL・従業員数を期ごとに入力します。

SPLENDID21システム上に入力窓があるほか、最大10期を一括でCSV取込も可能です。

診断対象を選択し「診断する」ボタンを押すと統合指標(企業力総合評価・親指標)や財務指標のグラフを閲覧いただけます。

その他の操作手順についても、SPLENDID21システム内に手引きがありますのでご安心ください。

QSPLENDID21システムは、大企業向けのシステムですか

いいえ、中小企業も大企業も分析していただけます。

規模の財務指標(売上高・総資産額・従業員数等の増加)は統合の対象外ですので、企業規模を問わずに分析・課題抽出が可能です。

Q決算書が5期ない場合でも分析できますか

5期あると読みやすいですが、最低3期あれば分析はできるでしょう。

足りない2期は経営計画を分析することもお勧めします。

Q決算書の分析だけですか

試算表分析、経営計画分析もできます。

決算書分析、試算表分析、経営計画分析で過去現在、未来の定量分析が完成します。

また、セグメント分析・部門別分析も可能です。

Qライバル会社分析はどうするのですか

上場企業であれば、当社がデータ販売していますので必要な分析対象企業と期をご連絡ください。

中小企業であれば、帝国データバンク等からデータを購入することで分析できます。

SPLENDID21は規模の財務指標を扱わないので、中小企業を上場企業と比べても課題抽出は可能です。

Q統計学が理解できないと使えないですか

統計学の計算はシステムの中で完了しており、結果をビジュアルに表現しています。

赤色ゾーンだと悪い、右肩上がりが改善など、誰でも分かるように示されるので統計学の知識は不要です。

問題点の優先順位も明示されます。

Q分析利用権の仕組みを教えてください

分析利用権とは、SPLENDID21システム上で新規のグラフを表示する(これを「診断」と呼びます)権利です。

新規に入力した期を含むグラフを表示するときに1診断を消費します。たとえば過去に9期分をグラフ化している状態で、新たに1期入力し、計10期分のグラフを表示する場合には1診断を消費します。過去に入力したことがない企業を10期まとめて入力しグラフ化した場合も、1診断を消費します。

SPLENDID21システム上は1診断=5ポイントとして、ポイント単位で消費していきます。

付与されたポイントを消費しきった場合には、追加でポイントを購入いただくことも可能です。

※システム利用開始時に付与される診断回数は、各サービスページでご確認ください。