財務分析指標は、何を示すかのカテゴリ―があります。カテゴリー別に勉強すると分かりやすいでしょう。

営業効率分析について

儲かり度を評価する指標です。

(1)6,000円で仕入れた商品を10,000円で売った場合、4,000円儲かり、

(2)3,500円で仕入れた商品を6,000円で売った場合、2,500円儲かります。

で、(1)の方が、儲かったように感じるかもしれませんが、これを売上高利益率という儲かり度指標で評価すると、

(1)4,000÷10,000×100=40%

(2)2,500÷6,000×100=42%

で(2)の方が儲かるという評価になります。

儲かり度はこの売上高利益率( 利益 ÷ 売上高 × 100 )で評価する指標です。

財務分析指標は分母を先に分子を後にそして率をつけて表記されます。

売上高(分母)利益(分子)率。

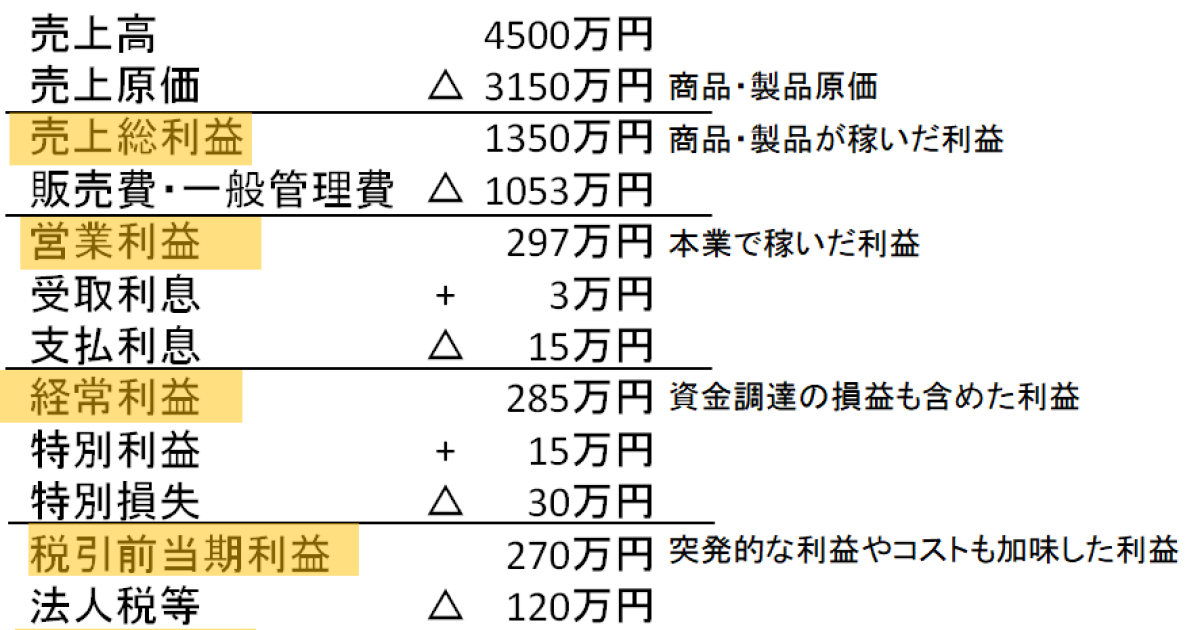

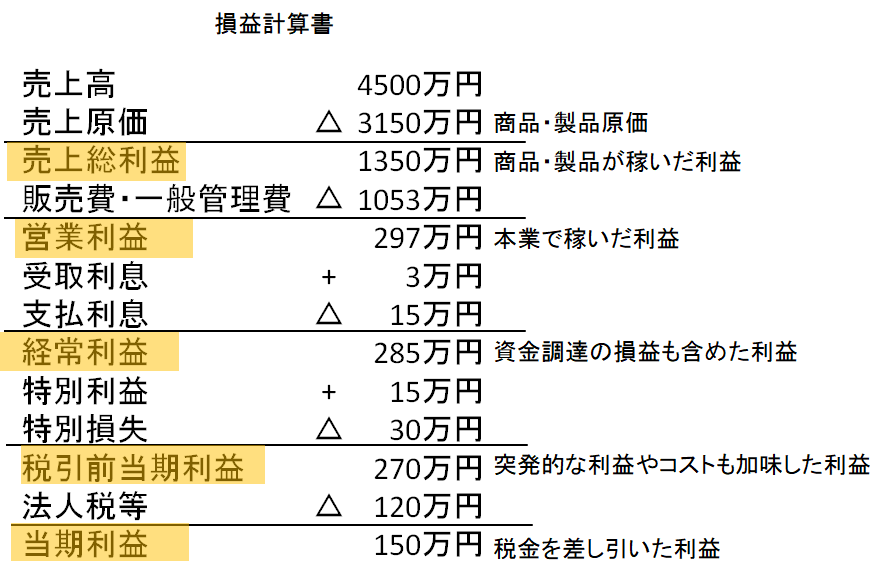

分母は変わりませんが、分子の利益は種類があります。損益計算書には、5種類の利益が表示されています。

売上総利益は、商品が稼いだ利益額です。

ですから、売上高総利益率( = 売上総利益 ÷ 売上高 × 100 )は、商品の儲かり度です。

営業利益、経常利益、税引前当期利益、当期利益にも記載されているように、それぞれの意味があり、

売上で割って、

売上高営業利益率、売上高経常利益率、売上高税引前当期利益率、売上高当期利益率を計算します。

もっと深く見ていきましょう。(営業効率の勉強部屋へは、上記タグから)

資本効率分析について

会社は資本を元手に利益を上げていきます。

資本効率の財務指標は、投下資本に対して、いくらの利益を上げたかという指標で、大きく分けて自己資本利益率、総資本利益率があります。

利益を評価するので儲かり度の部類の営業効率に入れることもできますが、資本効率は、投下資本に比して儲かるかであって、営業効率のような売上高に比して儲かるかではありません。

資本効率の財務分析指標も、分母を先に分子を後にそして率をつけて表記されます。

資本(分母)利益(分子)率で、資本利益率 = 利益 ÷ 資本 × 100

勘の良い皆さんは、分子の利益は営業効率で5種類出てきた。

分母の資本も種類があるのかな?って思ったことでしょう。

ピンポーン!

事業をするときには資金が必要です。その資金を資本と呼びましょう。

資本は、自己資本と他人資本の2種類があります。

自己資本は、主に出資したお金や、会社が今まで稼いできた利益の累積で、株主の持ち分です。

他人資本は、銀行借入など、他人から得た資金です。

お金に色がついているわけじゃなし、株主からのみを資本と考えるのではなく、

借金など「他人」からのお金も「資本」と考えます。

自己資本と他人資本を見てみましょう。

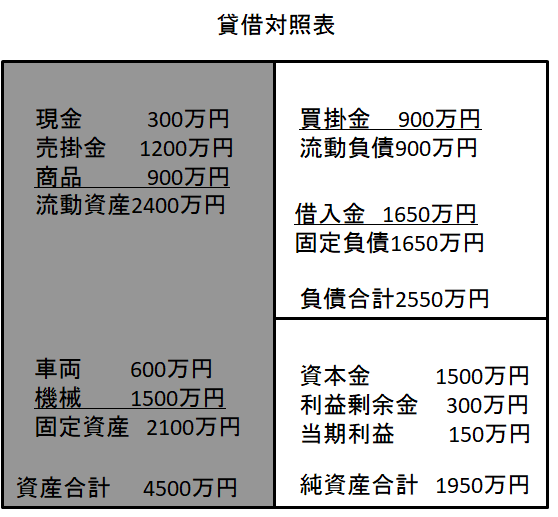

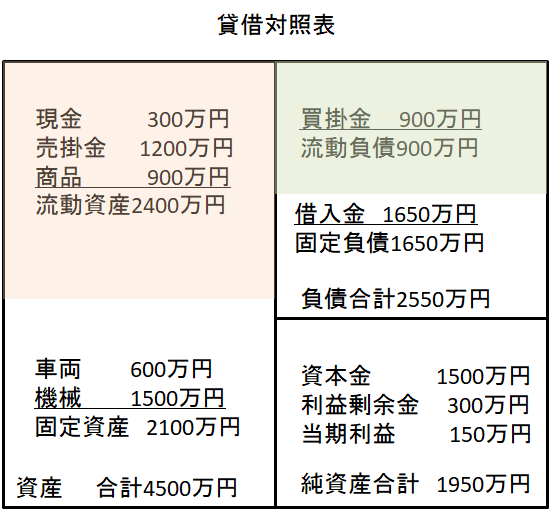

貸借対照表の貸方(右側)に注目して下さい。借方(左側)は暗くして見えにくくしておきます。

貸方は誰のお金を利用させてもらっているかが分かります。

貸方の負債が他人資本。買掛金であれば仕入業者、借入金であれば金融機関です。2550万円

貸方の純資産が自己資本。株主が出資して得た資本金や、獲得した利益などです。1950万円

そして総資本といえば、他人資本と自己資本の両方ですから、資産額と同じ4500万円となります。

資本効率は、自己資本、総資本を使ってどれくらい利益を上げたかを評価します。

さて、分子の利益は何をもって来れば、意味のある指標となるでしょうか。

売上総利益? 営業利益? 経常利益? 税引前当期利益? 当期利益?

そんなことを自分で考えてみれば、簿記会計の知識がベースになくても、経営者の視点、投資家の視点など俯瞰して財務分析を操れるようになります。

もっと言えば、簿記会計の知識に縛られ過ぎては、財務分析を管理者のツールとしてしか活用出来ず、経営者のツールとして、経営を俯瞰して活用することが難しくなります。

もっと深く見ていきましょう。(資本効率の勉強部屋へは、上記タグから)

生産効率分析について

会社は人が活動していきます。

人がどれぐらい結果を残したかを示すのが生産効率です。

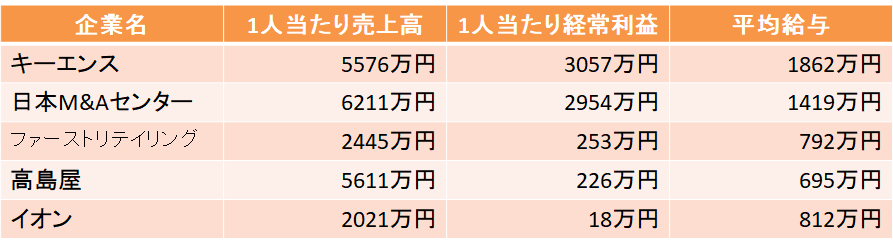

分母を従業者数にして1人当たり、いくら売上たか、いくら利益を残したかを調べます。

例えば、1人当たり売上高。

これは高くなければ困ります。

売上は会社にお金をもたらすものですから、それ以下でしか給料を払えません。

1人当たり売上高が高くなければ高い給与は払えません。

思わず自社の1人当たり売上高を計算してしまいます。

でも、その売上高を稼ぐのも貴方社員なのですよ。

勉強に興味が出るように、調べてみましょう。 (いずれも2018年3月現在公表データから計算)

そのまま転職サイトへ行かないで下さい。全部勉強してからをお勧めします。きっと、数字の分かる冴えた貴方にエージェントは注目している筈。

もっと深く見ていきましょう。(生産効率の勉強部屋へは、上記タグから)

資産効率分析について

資産効率は、資産をいかに効率的に使ったかを評価する財務指標です。

資産と売上の比率で表します。

資産と売上といえば、分母はどっちにするのかと思われますが、

資産にするのが回転率、売上(月商)にするのが回転期間で、逆数になっているだけで、同じことです。

ここでは、回転期間を見てみましょう。

毎月の売上高が500万円で

A社は全てのお客さんが掛けで購入し、期末に1000万円売掛金が残っていると

1000万円 ÷ 500万円 = 2か月

B社は現金払いのお客さんが多く、期末に100万円売掛金が残っていると

100万円 ÷ 500万 = 0.2ヵ月

となります。

良いのは数字の大きい2か月のA社?それとも現金回収のしっかり者のB社?

少し評価が難しくなってきましたね。

もっと深く見ていきましょう。(資産効率の勉強部屋へは、上記タグから)

成長性分析について

成長性の財務指標は増加率とか初年度比のような、どれくらい増えたか減ったかを見ていきます。

ほとんど算数の世界ですが、

売上高が3,000万円から4,500万円になったら50%の増加で、

計算式は( 当期売上高 - 前期売上高 )÷ 前期売上高 × 100

ですね。

初年度比はある基準になる任意の年を初年度として、その後どれくらいになったかで計算します。

計算式は 当期度売上高 ÷ 初年度売上高 × 100

この指標はその会社が何にこだわって経営しているかを見る時に有効です。

実例でないと分かりにくいので、あとに譲ります。

もっと詳しく見てみよう。(成長性の勉強部屋へは、上記タグから)

流動性分析について

流動性は、お金の払い易さを示す財務指標です。

これは個人の感覚によく似た指標です。

(1)お財布に10万円入っていれば、5万円借金返済を頼まれてもハイハイって払います。

(2)でも3万円しか入っていなければ、そういえばAに7万円貸していたから、それを返済してもらって5万円返済しようとなります。

払い易さは(1)が勝ります。

なぜなら、現金という流動性MAXの状態でもっていたから。

流動性とは、短期で支払わなければならない負債(=流動負債)に対して、

支払い易い形で資産(=流動資産)をもっているかを示します。

流動性の流動資産と流動負債は貸借対照表に載っています。

流動負債は期末日現在の残高です。これらはすぐに支払期限のくる負債です。

これに対して払い易い資産は?流動資産。

流動資産もいろいろあって、MAX払い易いのが現金(預金)、次に貸倒なければ売掛金、次の次に棚卸資産。

棚卸資産は掛けで売れば、売掛金になって、更にそれを回収しなければならないので、若干支払い易さで劣ります。

でも、棚卸資産も固定資産である機械よりは遥かにマシです。

機械の流動性が高まるのは3種類。

(1)その機械を使って製品を作って(棚卸資産を製造)、売上げて(売掛金化)、回収する(現金化)。

(2)機械の減価償却をして費用計上して、利益が出ていれば、減価償却相当額が会社に現金(言いきれないけど)が残る。

(3)機械を売って入金する。

気が長すぎるので流動性の財務指標に固定資産は入らないのです。

もっと詳しく見てみよう。(流動性の勉強部屋へは、上記タグから)

安全性分析について

安全性は、倒産のしにくさや、長期資金繰りを示す財務指標です。

有名な自己資本比率は倒産し難さを評価します。

さあ、どっちが倒産しにくいですか。

比率を知っていれば、誰でも左側と答える筈。

財務分析は決算書の構造を知っていれば本質が読めるし、忘れにくいことがお分かり頂けたのではないでしょうか。

また自己資本比率は、純資産(=自己資本) ÷ 資産 × 100

であろうことも推察できてしまいます。

自己資本比率が高いとは、負債が少ないということ。

負債は返済を迫られるから、これが少なければ当然つぶれにくいです。

長期の資金繰りの話は少し難しいので次にしましょう。

もっと詳しく見てみよう。(安全性の勉強部屋へは、上記タグから)

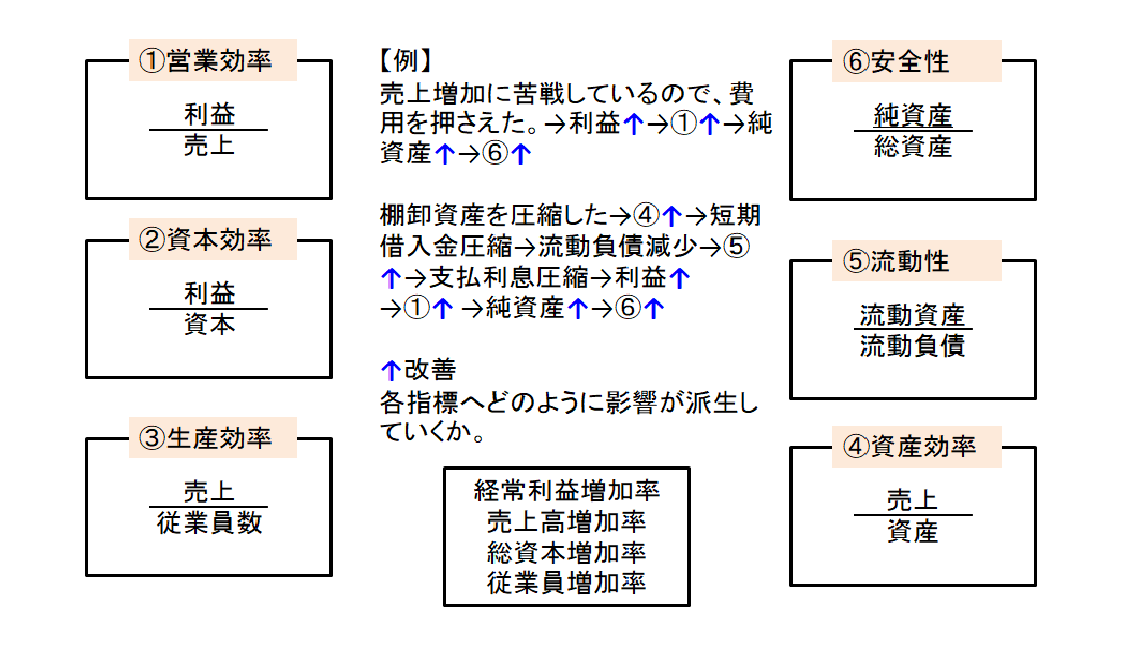

経営バランスと財務分析

財務指標をミッシー(モレ・ダブリなし)で整理し、経営の循環を捕捉しなければ、経営の循環が理解できず、ブツ切りの指摘になってしまいます。

例にあるように、1つの行動が財務指標の1つに作用し、次々に影響を与えていくのです。ただ1つの財務分析指標の良し悪しだけを議論するのはもったいないことです。

この循環の議論は、成長の起点となる戦略的財務指標の特定ができるということを意味します。同業他社との比較で乖離が大きいところを捉えて、そこを良くすることもありますが、そもそも、自社にとってどの財務指標の改善をすることが、企業成長の善循環につながるかという視点で、改善する財務指標を特定すべきではないでしょうか。

戦略的指標とは、善循環の起点になる財務分析指標です。

企業によって変わりますから、それぞれの会社を俯瞰して財務分析指標を考察しなければわかりません。

企業実例を見ながら勉強したい方は、企業分析ナレッジもご覧ください。