財務指標の計算式・意味

総資産のれん比率は、M&Aに関連する指標の一つであり、総資産に占めるのれんの割合を示します。

企業を買収する際、取得対価(買収額)と買収対象企業の純資産額が一致することはほぼありません。取得対価が純資産額を上回る場合、その差額の一部は無形資産(のれんを含む)として計上されます。

買収によって発生する無形資産には、以下のような種類があります。

- のれん

- 顧客関連資産

- 技術関連資産

- ブランド資産

- 契約関連資産

- その他の無形固定資産

のれんは、2~6のように個別に識別・評価できる無形資産には該当しない、企業の超過収益力やシナジー効果を反映した無形資産です。

財務指標理解の基礎知識

のれんは、日本基準では定額償却が求められますが、IFRSでは償却されず、減損テストの対象となります。米国基準(US GAAP)では、基本的には償却せず減損テストを実施しますが、一部の企業には償却の選択肢もあります。

のれんが相応の価値を持ち、将来の収益を生む場合は問題ありませんが、過度に増加すると、減損リスクが高まり、将来的に大きな損失計上が必要になる可能性があります。そのため、総資産に占めるのれんの割合を確認することで、企業の財務健全性を評価します。

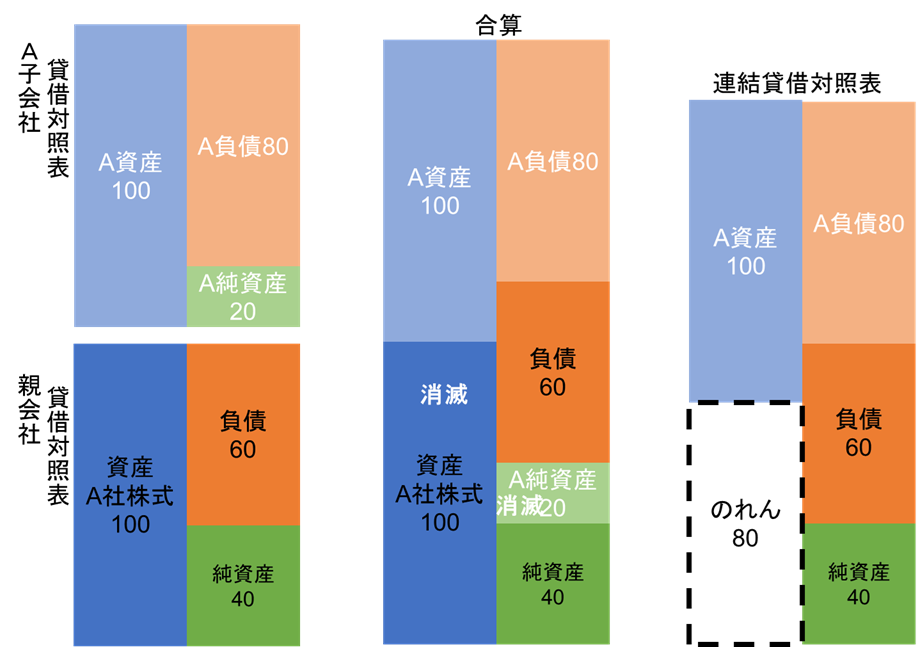

以下のモデルは、親会社がA社の株式を取得したケースを示しています。

A社の純資産が20であるのに対し、親会社はA社の株式を100で取得しました。A社は完全子会社であるため、連結財務諸表を作成すると、中央のような貸借対照表になります。

このとき、連結決算において、親会社のA社株式(投資額100)とA社の純資産20を相殺消去します。すると、右側のように、

- 資産:A社の資産100のみ

- 負債:A社の負債80 + 親会社の負債60

- 純資産:40

となり、左右のバランスが取れなくなります。この差額80がのれんとして計上されます(取得対価100 − A社純資産20 = のれん80)。

今後、A社の買収によって大きな利益を上げられるのであれば、のれんの計上自体は問題ありません。しかし、期待した収益が得られなければ、「儲からない会社を高値で買った」という事実だけが残ることになります。

時系列分析と他の指標との関連性

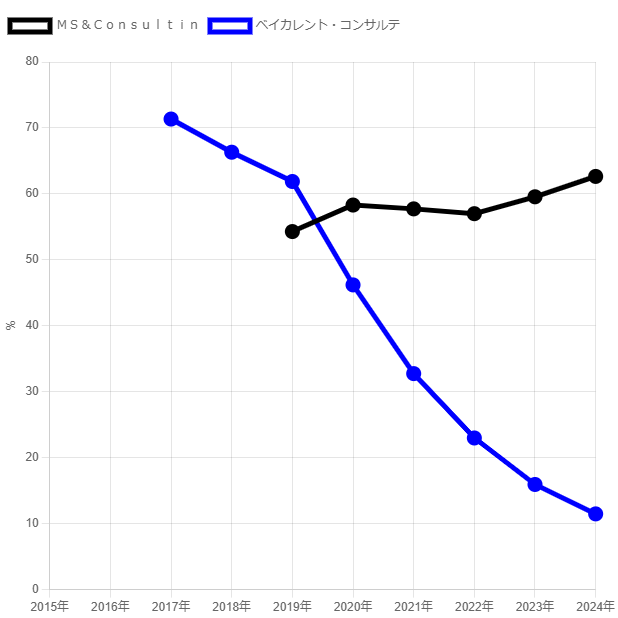

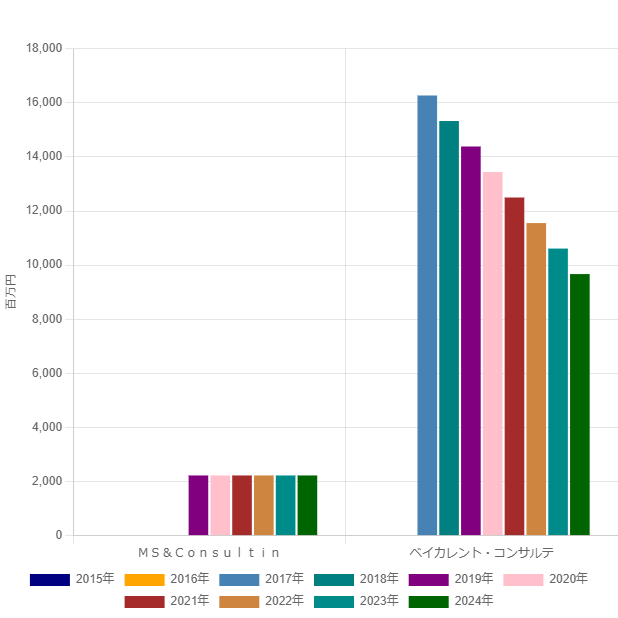

以下のグラフは、MS&Consulting(IFRS採用)とベイカレント・コンサルティング(日本基準採用)の総資産のれん比率を示したものです。

両社ともに、2019年時点で総資産のれん比率が50%を超えており、高い水準にありました。

MS&ConsultingはIFRSを採用しているため、のれんを償却せず、減損テストを実施しています。一方、ベイカレント・コンサルティングは日本基準を採用しているため、のれんを毎期定額償却しており、その結果、総資産のれん比率は低下しています。

MS&Consultingののれん金額は全く変化していませんが、ベイカレント・コンサルティングののれん金額は逓減しています。これは、IFRSと日本基準の違いが明確に表れている結果です。

また、MS&Consultingの総資産のれん比率が変動するのは、総資産の額が変動したためです。

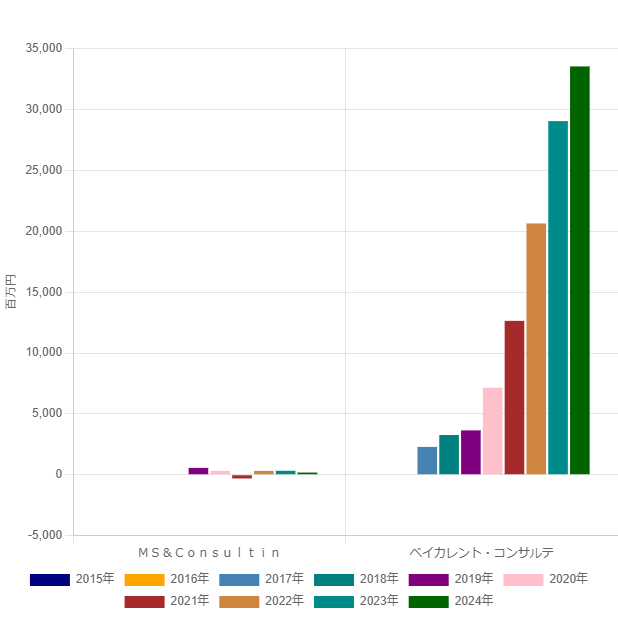

MS&Consultingの営業利益は、

564百万円(2019年)→ 321百万円 → △305百万円 → 317百万円 → 326百万円 → 180百万円(2024年)

と推移しており、減益傾向が続いています。 そのような状況の中で、2,224百万円もののれんを計上しているため、IFRSを適用していなければ、のれんの償却負担により営業利益がさらに低下し、より厳しい状況に陥っていた可能性があります。

一方、ベイカレント・コンサルティングは、日本基準を採用し、のれんを償却しているにもかかわらず、営業利益が加速度的に増加しています。

ベイカレント・コンサルティングのM&Aは成功した例ですが、MS&ConsultingのM&Aはあまり良い結果をもたらしていません。

他社との比較を時系列の推移や、営業利益・のれんなど他の勘定科目と照らし合わせて考察することで、M&Aの巧拙をより深く理解することができます。

- 企業の成長が無料で一目でわかる

- 上場企業4000社、非上場企業1000社の最新の分析結果

財務指標利用の注意点

会計基準によって、のれんの処理方法は異なります。

- 日本基準では、のれんを20年以内の定額償却することが求められます。

- IFRSでは、のれんを償却せず、毎期減損テストを実施します。

- 米国基準(US GAAP)では、基本的にのれんは償却せず、減損テストを行いますが、一部の企業には償却の選択肢もあります。

この違いにより、会計処理の違いが企業の財務体質や業績に影響を与える可能性があります。 ただし、IFRSや米国基準では、減損テストの結果によってはのれんの減損処理が行われ、大きな損失が計上される可能性もあります。

まとめ

- 1 総資産のれん比率はM&Aに関連する指標で、総資産に占めるのれんの割合です。

- 2のれんは、日本基準では定額償却が求められますが、IFRSでは償却されず、減損テストの対象となります。米国基準(US GAAP)では、基本的には償却せず減損テストを実施しますが、一部の企業には償却の選択肢もあります。

- 3 比較分析・時系列分析・多勘定分析を行うとM&Aの巧拙が読めます。

のれん以外が多く生じるM&Aの分析に有効な財務指標です。