東宝株式会社は、日本を代表するエンターテインメント企業として、映画・演劇・映像制作などのトップ企業です。小林一三翁が1932年に設立され、最近では「ゴジラ」シリーズや「シン・ゴジラ」といった世界的に有名な作品を手がけ、多くの人々に愛される映画を生み出してきました。また、ミュージカルや舞台公演などの演劇分野でも多彩な作品を提供し、エンターテインメントの幅を広げ続けています。

東宝は、伝統を守りながらも、新しい表現や技術を取り入れて進化し続ける企業です。

概要

東宝株式会社は、日本の大手映画会社で、主に映画の製作・配給・興行を中心とした事業を展開しています。また、映画館の運営や、演劇・ミュージカルの制作・公演も行っています。さらに、不動産事業も手掛けており、商業施設やオフィスビルの運営も行うなど、幅広いエンターテインメント関連の事業を展開しています。

| 企業名 | 東宝株式会社 | ||

|---|---|---|---|

| 証券コード | 9602 | 所在地 | 東京都 |

| 上場/非上場 | 上場 | 業種 | 情報サービス・調査業 |

| 連結/個別 | 連結 | 売上高 | 283,347百万円 |

| 会計基準 | 日本基準 | 総従業員数 | 7,093人 |

| 分析対象の期 | 2015年02月~2024年02月 | ||

- 企業の成長が無料で一目でわかる

- 上場企業4000社、非上場企業1000社の最新の分析結果

全体的な傾向を把握

経営状況を俯瞰してみましょう

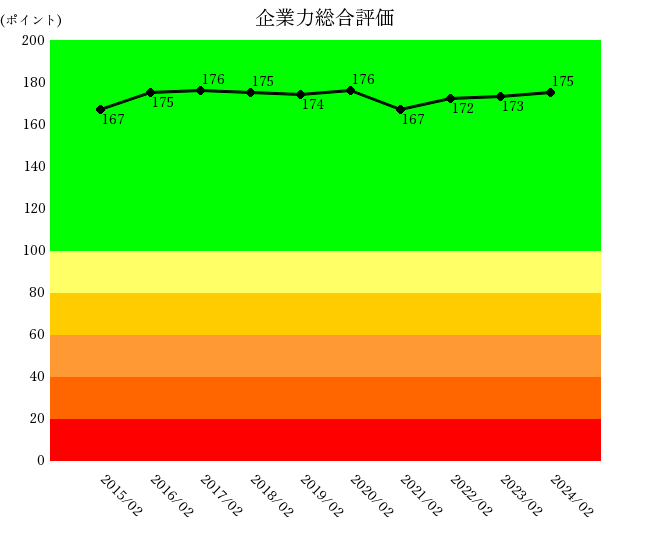

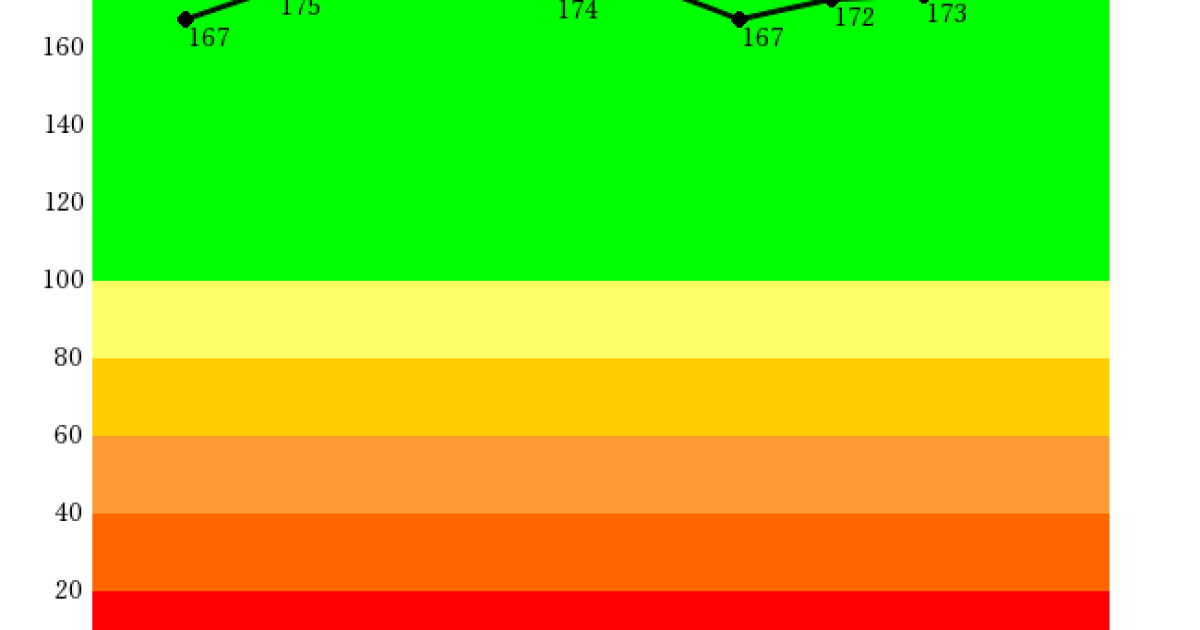

企業力総合評価

”右肩上がり=企業成長”

と定義づけた当社独自の統合指標。0~200ポイントで評価。

ポイント数は、倒産から遠ざかることを成長と定義した統計処理により算出される。

親指標への深掘り

統合指標には、企業力総合評価と親指標(営業効率~安全性)があります。企業力総合評価を確認できたら、次は各親指標を見ていきましょう。親指標は、ゾーニングにより、会計の知識がなくても経営が良い状況かどうかパッとわかります。

緑色ゾーンであれば正常、赤色ゾーンは悪い状態です。

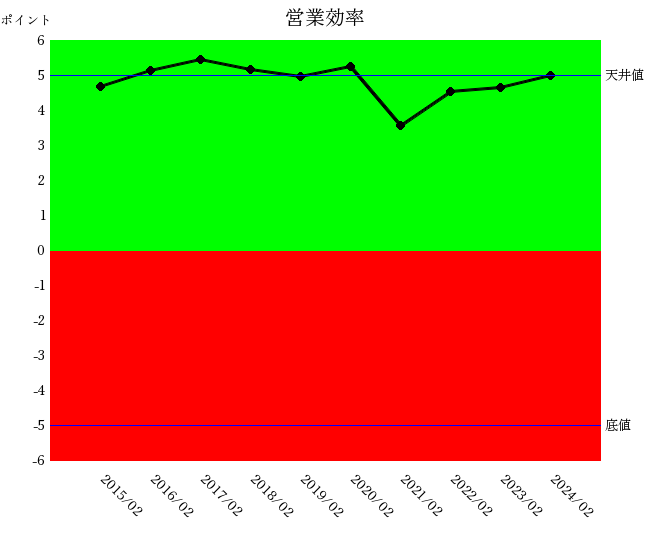

営業効率

「儲かるか」を示す統合指標

緑色ゾーンであれば良、赤色ゾーンであれば否、天井値であれば最高水準、底値であれば、悪すぎることを示します。

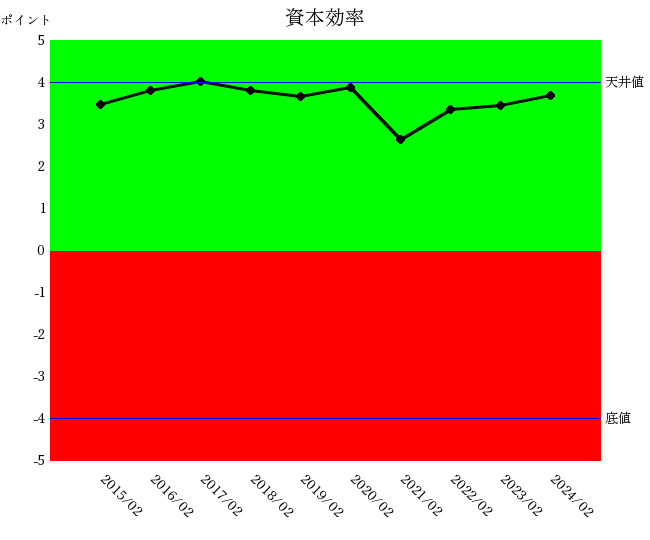

資本効率

投下資本に対していくら利益が上がったかについての統合指標

緑色ゾーンであれば良、赤色ゾーンであれば否、天井値であれば最高水準、底値であれば、悪すぎることを示します。

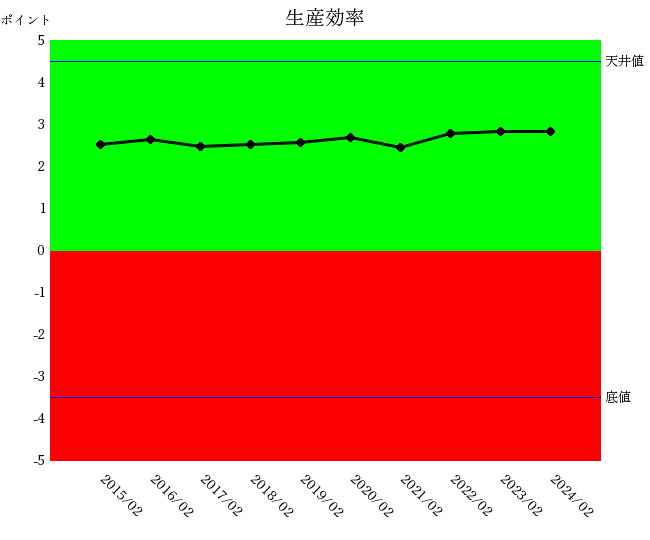

生産効率

人の活用度を評価する財務指標の統合指標

緑色ゾーンであれば良、赤色ゾーンであれば否、天井値であれば最高水準、底値であれば悪すぎることを示します。

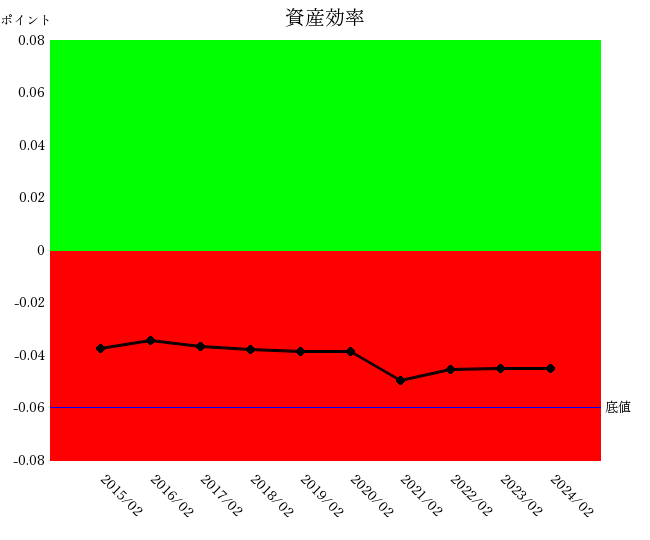

資産効率

資産の活用度についての統合指標

緑色ゾーンであれば良、赤色ゾーンであれば否。天井値はなく、底値以下は悪すぎることを示します。

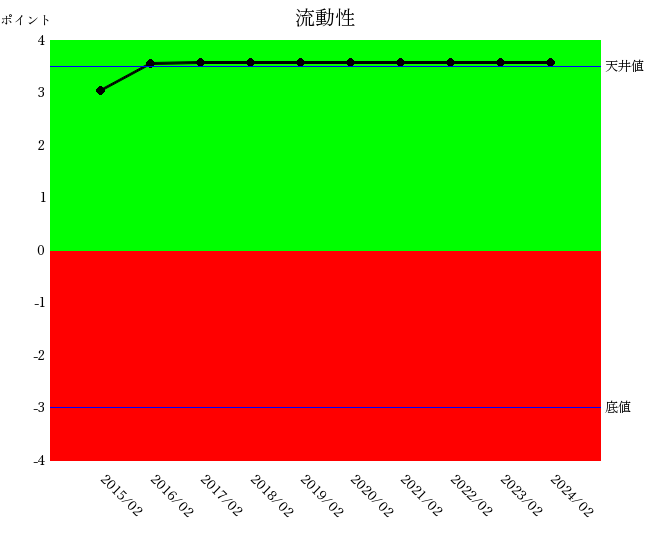

流動性とは

短期資金繰りについての統合指標財務体質を表します

緑色ゾーンであれば良、赤色ゾーンであれば否、天井値以上であれば満足水準、底値以下であれば悪すぎることを示します。

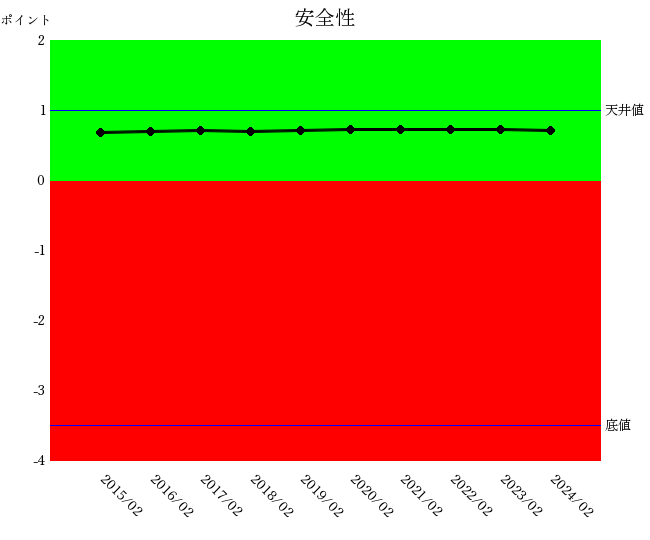

安全性とは

短期資金繰りについての統合指標で、財務体質を表します

緑色ゾーンであれば良、赤色ゾーンであれば否、天井値以上であれば満足水準、底値以下であれば悪すぎることを示します。

企業力総合評価は高位に推移しています。コロナ禍の影響を受けそうな業種ですが、2021年の悪化は9ポイントでそれほどひどい悪化でもなく2024年までの3年間でもとに戻っています。

2021年の企業力総合評価の悪化は営業効率・資本効率・生産効率・資産効率のそれによりますが、原因は減収です。

流動性・安全性は天井値、資産効率は赤信号領域で純資産が大きい典型的な財務体質の良い会社といえます。

十分良い営業効率・資本効率・生産効率の更なる維持改善ができるかが今後の成長ポイントではないでしょうか。

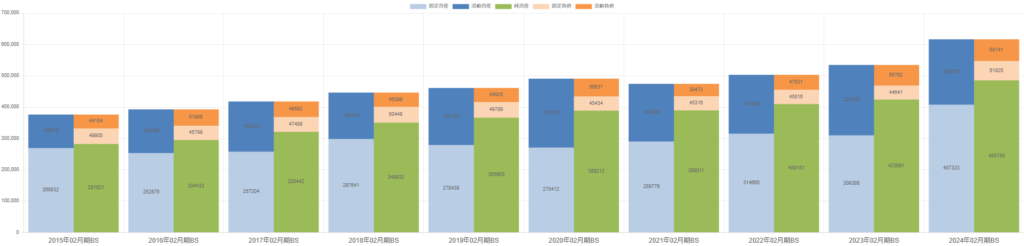

BSバランスを確認する

資産効率が赤色ゾーンに沈み、流動性・安全性が天井値を突けているときはまずBSバランスで財務体質の良さを推測します。これは予測どおりでした。圧倒的な純資産比率の高さに対し特徴的なのは流動資産が爆増しないところです。

利益が出れば現金預金(流動資産)が増えますが、それほど増加していません。さて東宝は儲けで得たお金を何に振り向けているのでしょうか。

儲かっているか

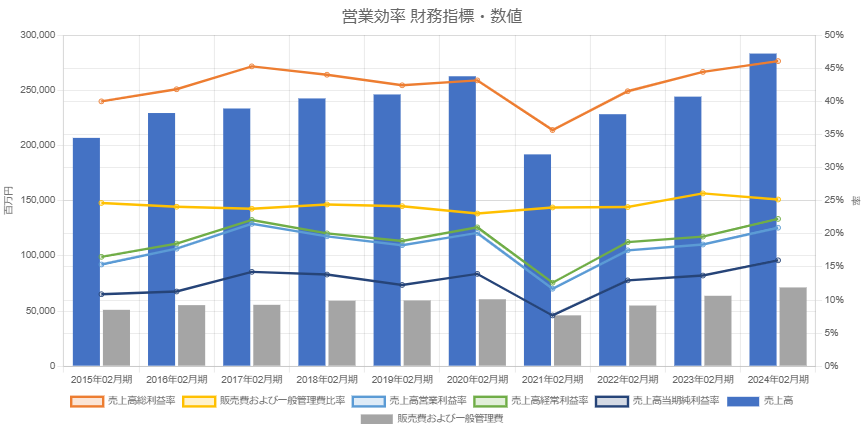

親指標である営業効率はほぼ天井値をつけています。営業効率下位指標である財務指標・財務数値のグラフを確認してみましょう。

コロナ前までは増収の中、売上高総利益率は改善・悪化があります。コロナ禍で大きく減収となりましたが売上高総利益率のもともとの高さが功を奏し営業利益を確保できたようです。

売上高と売上高総利益率はコロナ前より改善していますが、売上高販管費比率の悪化で売上高営業利益率はコロナ前に戻っていません。少し気にかかります。

売上高営業利益率<売上高経常利益率でその差は開いてきており財務純益率は改善トレンドでコロナ前に戻っています。

売上高経常利益率-売上高営業利益率=財務純益率と表現しています。

営業利益から経常利益までの間は、営業外収益・営業外費用が計上されるエリアです。財務純益は、それらをネットした金額です。

営業外収益の主なものは受取利息・受取配当金、営業外費用は支払利息等です。これらは貸借対照表上に預金・有価証券・借入金・社債など財務から生じます。財務純益率が高ければBSが稼ぎ、マイナスならその逆といえます。

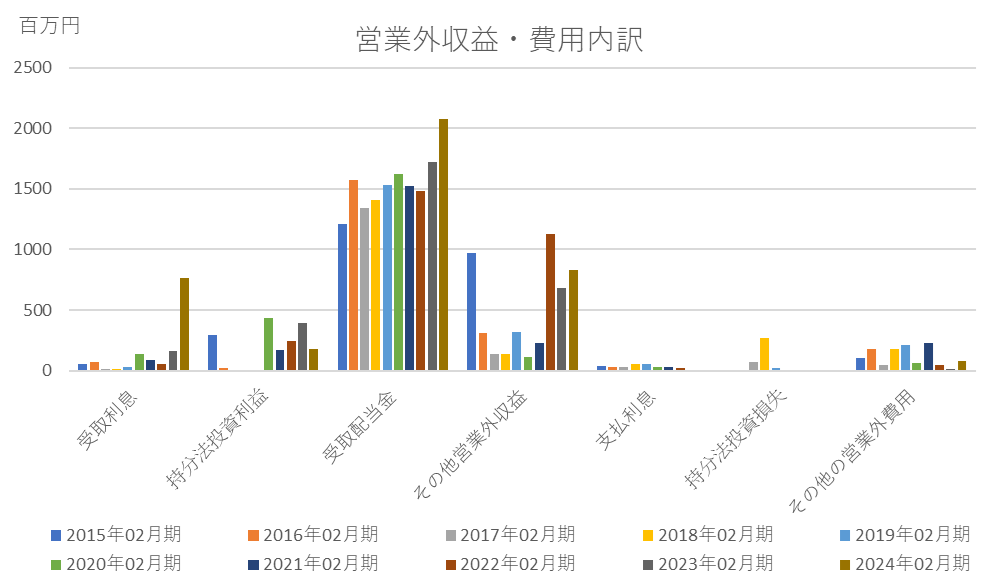

財務純益率改善の理由を探る

営業外収益・営業外費用の各勘定科目別内訳をグラフにしました。受取配当金が年々増加しています。有価証券を増やしているのでしょう。2024年が受取利息が急増は、現先貸付金利息と普通預金の金利上昇に伴う増加と推察します。

東宝は財テクに余剰資金を回しているようです。

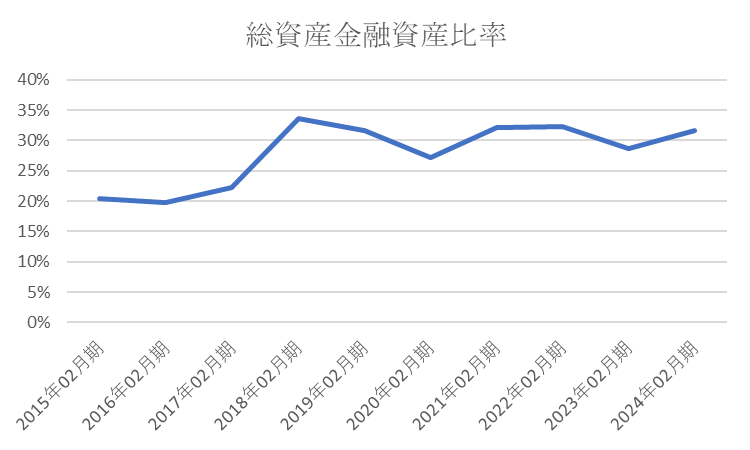

金融資産をどれくらいもっているか

総資産に占める金融資産の割合をグラフ化しました。総資産が増加トレンド(前出BSバランス参照)の中、2015年20%程度から2024年は32%程度と割合を増加させています。総資産の1/3を金融資産で運用しています。

受取配当金・金融資産の増加が分かりましたが、運用成績が気になります。

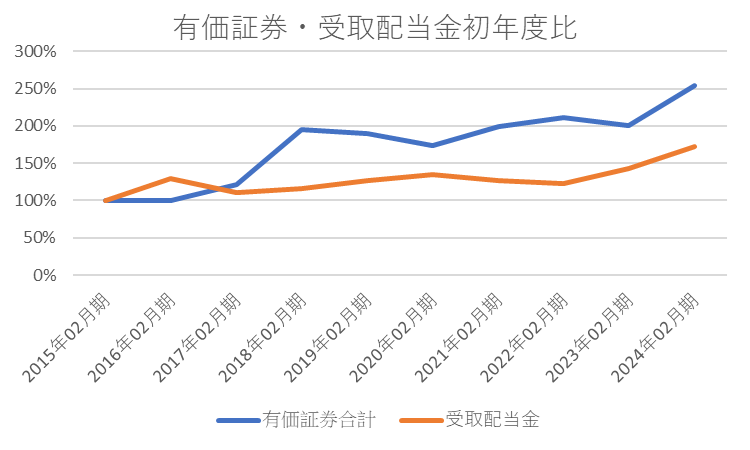

そこで、有価証券・投資有価証券と受取配当金の初年度比のグラフを見てみましょう。2015年を基準年として、それ以降有価証券(有価証券@流動資産、投資有価証券@固定資産)と受取配当金の金額の割合を示したものです。有価証券の増加より受取配当金の増加が低調です。

上記のグラフで見る限り、同等の割合かそれ以上の受取配当金を狙うべきではないでしょうか。

もちろん投資有価証券は持ち合いや売却益など配当目的外の保有もあります。受取配当金だけが有価証券を持つ動機ではありません。

有価証券報告書から行う財務分析では有価証券の銘柄や保有目的はわからないので言及できるのはここまでとなります。自社分析の場合は、持ち合い株式・配当金目的の株式のそれぞれについて、得られる利益を検討します。

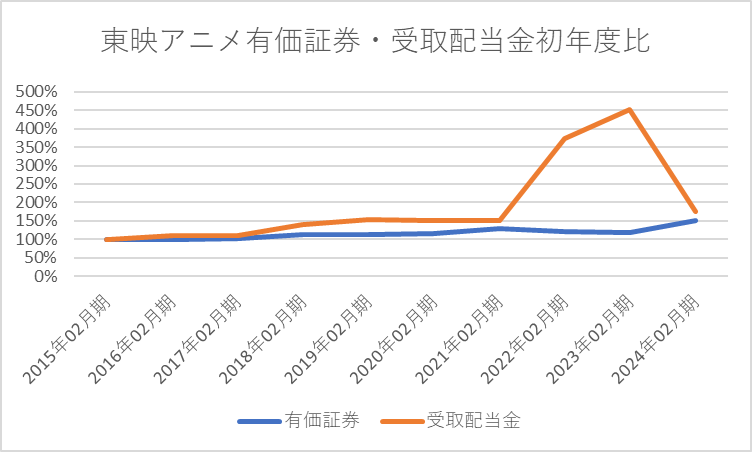

同業他社である東映アニメーションで上記と同じグラフを作成しました。

東映アニメーションは配当金収入の多い有価証券の取得に成功しています。他社と比べたときに「どうやっているの?」という疑問が生じれば、改善への1歩が踏み出せます。

企業は収益を生むために資産を保有するものです。

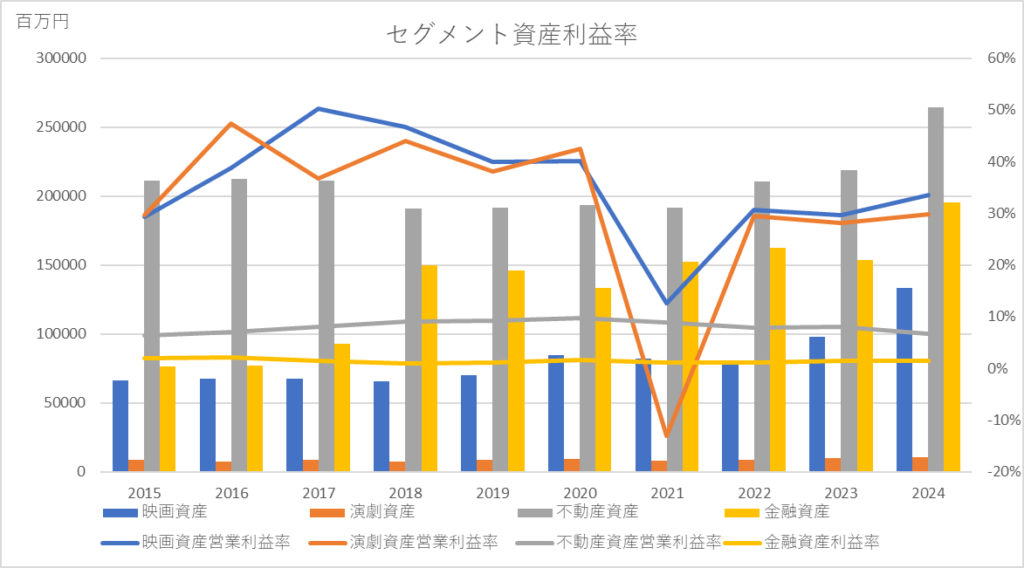

セグメント別で儲かっているかを検証

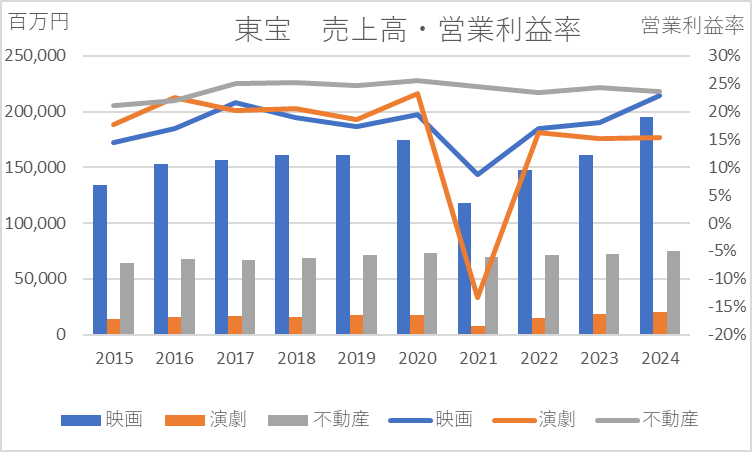

本業の収益性をセグメント別に見ていきましょう。

映画事業は増収になり易いが、演劇事業は増収しても全体に占める金額は軽微です。映画事業・演劇事業はコロナ禍の影響を強く受け売上高営業利益率は大きく下げました。不動産事業はジワジワ増収して売上高営業利益率は最も高いことが分かります。

演劇事業はコロナ前に売上高が戻ったのに利益率が下がったままで戻らないところが気にかかります。

資産と利益の実態に迫る

東宝は本業である映画事業、演劇事業、不動産事業のために多くの資産を保有しています。資産をその3つの事業にすべて投入しているわけではなく、資産の1/3は金融資産として受取利息や受取配当金を得ています。現業がこれ以上投資しても収益が見込めないのであれば金融資産として保有して利益を獲得します。

各事業の資産額と利益率をグラフにしてみました。本業の3事業は営業利益、金融資産の利益は「受取配当金+受取利息」として計算しました。

先ほどのセグメント別売上高と売上高営業利益利益率のグラフとは印象がずいぶん違いますね。

映画事業・演劇事業は少ない資産で高い資産利益率を上げています。映画事業は2023~2024年まで資産額を増加させ資産利益率(2024年34%)を改善させています。演劇事業は少ない資産で高い資産利益率(2024年30%)を計上しています。不動産事業は資産を増加させていますが資産利益率は6~10%の範囲で推移しています。

金融資産利益率は1~2%程度で投資効率は最も低くなります。それなのに金融資産額は増加の一途を辿っています。

なぜそのような判断をするのでしょうか。どの事業に投資すれば利益が上がるかは、資産利益率の高い順番が教えてくれますが、そうなっていません。

このような会社はドメスティック企業に多く見られます。少子高齢化の国内市場では需要の限界があるので、これ以上投資はできないとなります。マネジメントがしっかりしている会社であれば、余った資金で利益を得ようと考え、金融資産保有が合理的との判断です。

しかし、株主の視点から見ると、事業資金を提供しているのだから、自分の拠出した資金が利益の上がる事業に投入すべきだと考えます。投下資産に対する利益率が一番低い金融資産がどんどん増え、映画事業や演劇事業に投資しないかという不満を持ちます。

映画は国境を簡単に飛び越えますし、来日観光客をターゲットにすれば日本に居ながらにして外国人を顧客にできグローバル化できる筈です。

着手をされているとは思いますが、数字の上でその規模は僅少というのが結論といえます。

最後にこのセグメント分析は資「本」効率の財務指標であることを付け加えます。資本効率は投下資本に対しどれだけ利益を上げたかの財務指標です。

資本合計(=他人資本+自己資本)=資産合計ですので、資「産」額をセグメントに分割して利益と対比させました。

不本意ながら本業一点集中することができない、という一面が資本効率から見えてきました。

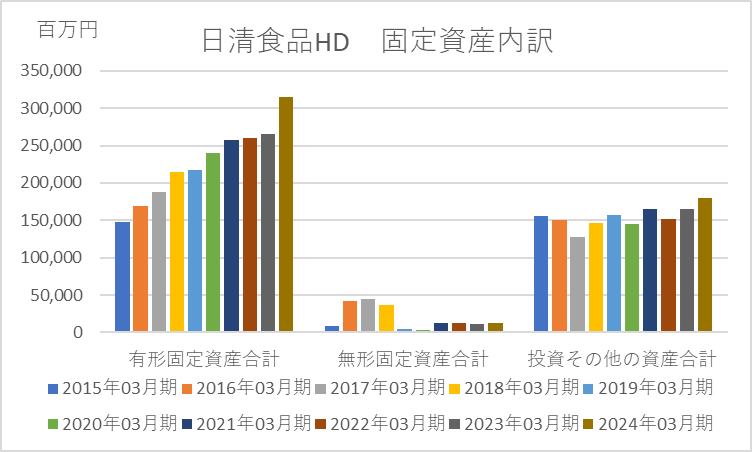

日清食品は財務体質が良いところは東映と同じですが、本業関連投資をします。完全本業優先型経営です。

まとめ

- 1 優良な財務体質を生かし、本業では不動産事業で高い利益を獲得し、余剰資金運用で金融資産で利益を上げている。受取配当金は有価証券の増加ほど伸びておらず、更に利益を獲得できる可能性がある。

- 2 資本効率の観点からは映画・演劇に資産を投入した方が利益が得られるができていない。

- 3映画事業・演劇事業の飛躍は国境を超えるビジネスに 育てることではないか。

企業力Benchmarkerで作成されています

企業力Benchmarkerで作成されています