今回は、野村ホールディングス株式会社を分析しました。金融は資本主義を支える道具ですから、とても大切な存在。日本の金融を支える野村ホールディングスはどのようになっているのでしょうか。(最新2012年のみ2011年9月までの半期決算のデータです。)

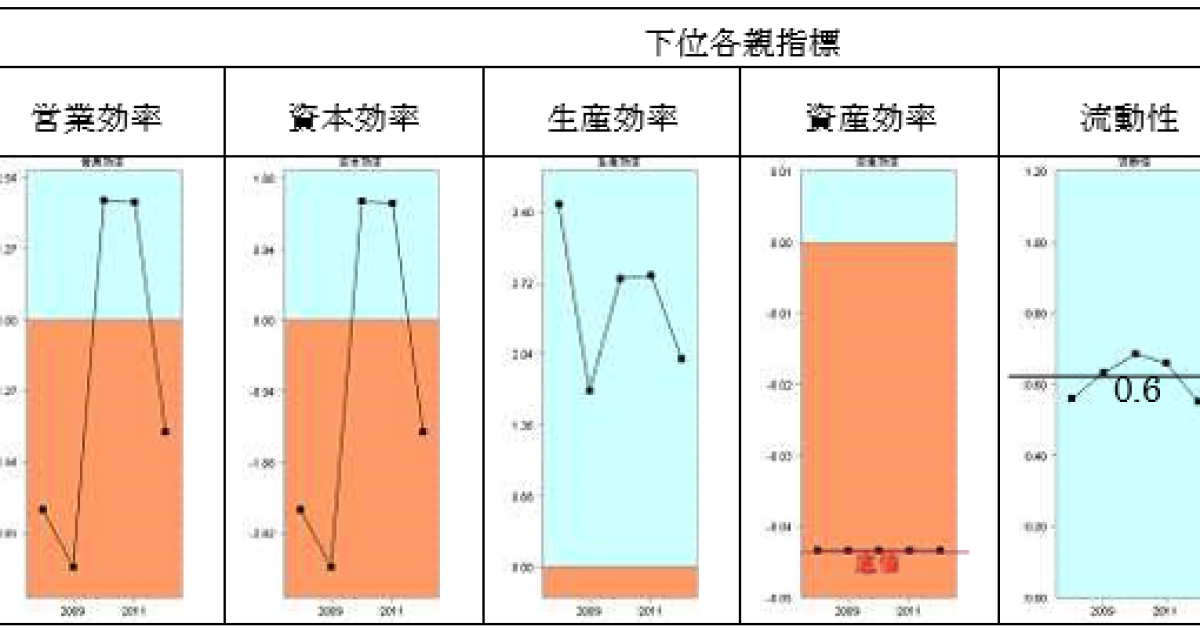

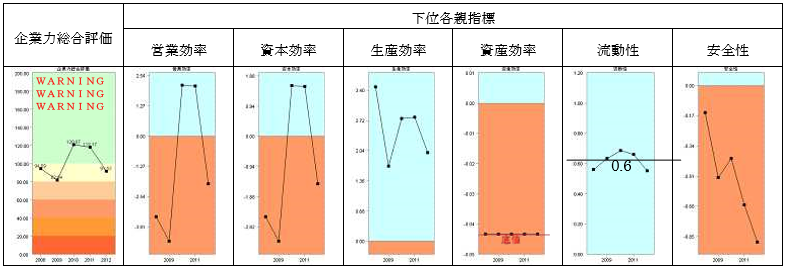

企業力総合評価は、黄信号領域に嵌りながら、乱高下しています。そして、その乱高下の緩衝材がないように思えます。総合評価は、日本航空に似ています。更に、赤いWARNINGが3つついていますので、94.59→82.04→120.87→118.17→91.52と青信号領域か黄信号領域に見えますが、実際は60点以下の厳しい状況を示しています。営業効率(儲かるか)資本効率(資本の利用度)は2008年、2009年、2012年が赤信号に大きく嵌っています。営業効率、資本効率の形状と企業力総合評価のそれは一致します。これは何を意味するのでしょうか。「乱高下を支える支柱」がないことを示します。生産効率(人の利用度)は青信号ながら悪化トレンドです。資産効率(資産の利用度)は赤信号領域で底値です。流動性(短期資金繰り)は青信号領域です。ただ、天井値は3.5ですので、まあまあですね。安全性(長期資金繰り)は赤信号領域を悪化トレンドです。流動性や安全性など財務が、乱高下を支えることが出来ないでいます。

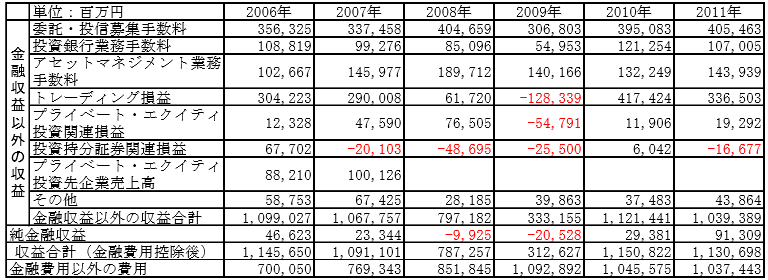

それでは、営業効率の基礎データを見ていきましょう。

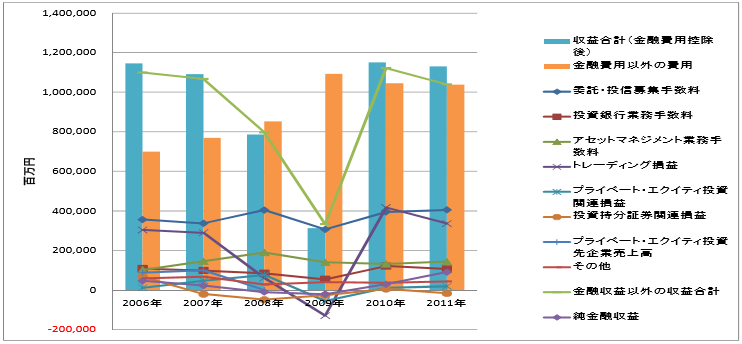

収益合計が青い棒グラフ、費用がオレンジの棒グラフです。収益の変動が大きいですね。これを生みだしているのがトレーディング損益(市場取引を短期的に繰り返して利益を追求するトレーディング取引による損益・金融先物取引所上場の先物・オプション取引・ヘッジ目的で行う債券・内外CP、CD、貸付債権信託の受益権証書の取得または譲渡・FRA、FXA・先物外国為替取引・金利スワップ、通貨スワップ取引・非上場オプシヨン取引・有価証券店頭デリバテイブ)です。乱高下が激しく2009年にはマイナスになっています。トレーディング損益は、海外の金融破たんなどの影響がダイレクトに出ますが、売上ボリュームが高い為、このような結果になります。

トレーディング損益は、大きな収益になる半面、大きな損失を生みます。

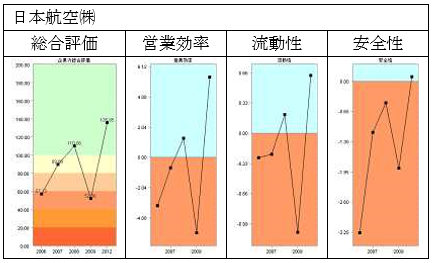

総合評価が良く似た日本航空は、見事V字回復したことを最後に付け加えます。

2012年は第3四半期のデータを入れました。2009年の52.00ポイントから135.85ポイントへV字回復しています。(2011~2012年はデータを見つけられませんでした)

まとめ

今回取り上げた野村ホールディングスは資本主義を金融から支える会社です。

それが、トレーディング損益に振り回されて厳しい局面を迎えています。

日本航空のV字回復をみると、野村ホールディングスに同じ軌跡を辿って欲しいと思うのは、私だけではないでしょう。

SPLENDID21NEWS第75号【2012年2月15日発行】をA3用紙でご覧になりたい方は下記をクリックしてください。

関連記事

日本航空 リストラ資金を赤字で流出