2019年12月末に国内ユーザー8,300万人を突破したといわれるLINE株式会社。圧倒的な利用者数を足掛かりに新たなビジネスを展開しています。上場は2016年7月15日、前日に米国市場にも上場しました。

経営全体を俯瞰する LINE

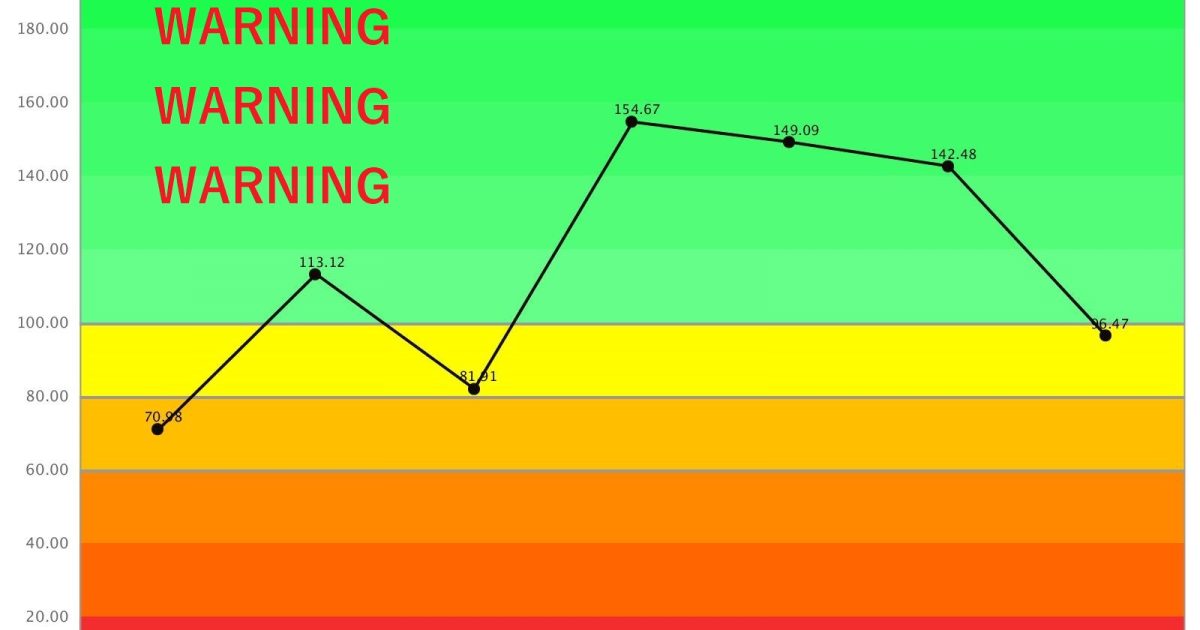

2013~2019年12月期までの7年間の連結財務諸表を分析してみました。2019年12月は決算短信を利用しており、従業者数は2018年12月の数字を使って分析しました。

不安定な動きの総合評価の点数は96.47ポイントと100P以上の正常な経営状況にあと一歩及ばない上、WARNINGが3つついたことで、60P以下の可能性があり、かなり厳しい状況です。

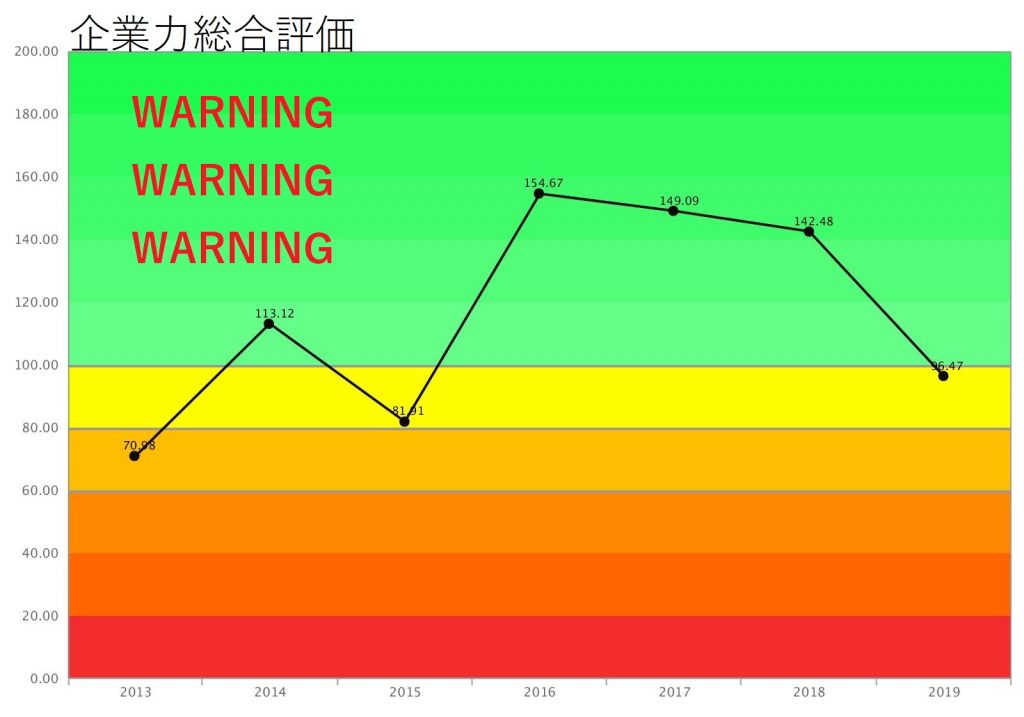

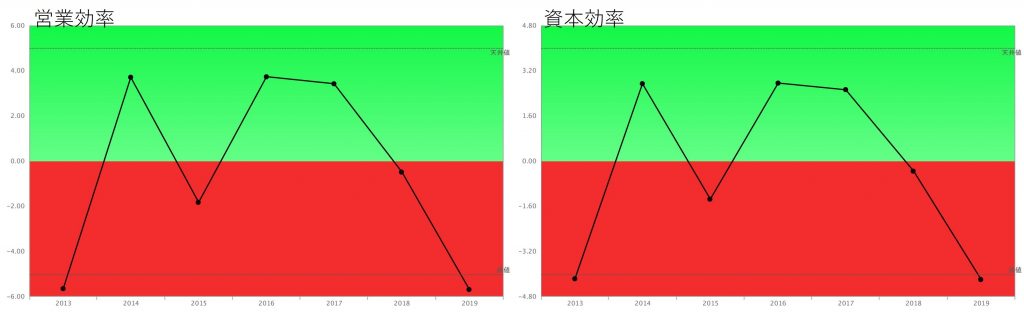

儲かるかの評価である営業効率は、2013年2019年は底値、7期中4期は赤信号領域にあります。物凄い数のユーザー数のイメージと大きくかけ離れています。資本効率も同様です。

人の活用度を示す生産効率は右肩上がりです。

資産の活用度を示す資産効率は赤信号領域を右肩下がりになっています。売上高に対し人はあまり増えないけど資産が増えるパターンです。資産の膨張が心配です。

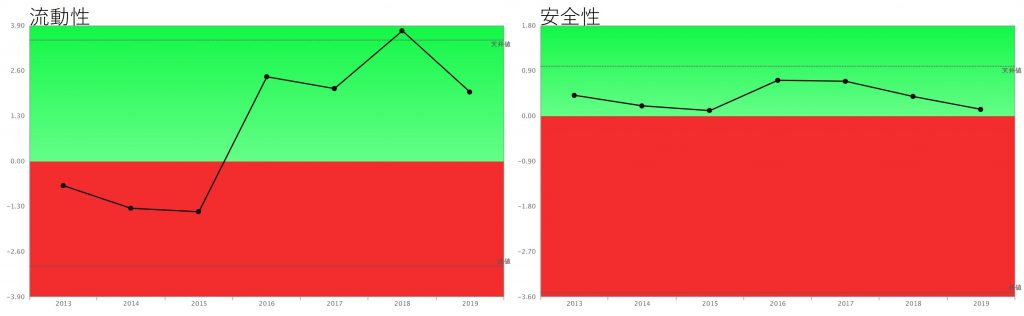

短期資金繰りを示す流動性、長期資金繰りや潰れにくさを示す安全性は青信号領域です。

売上高、営業コストなど営業効率指標にドリルダウン LINE

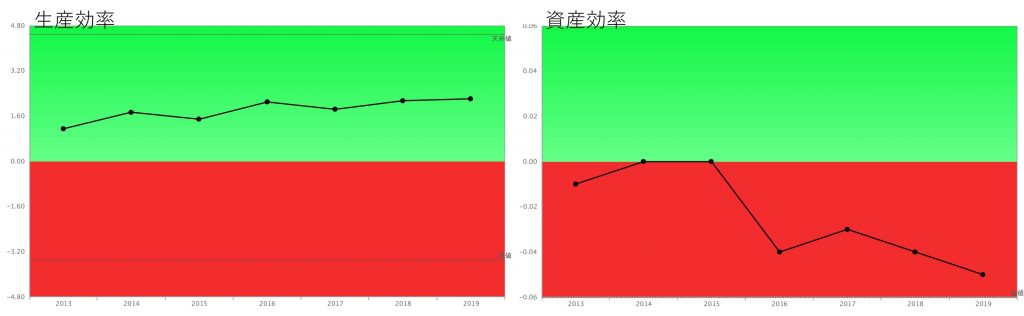

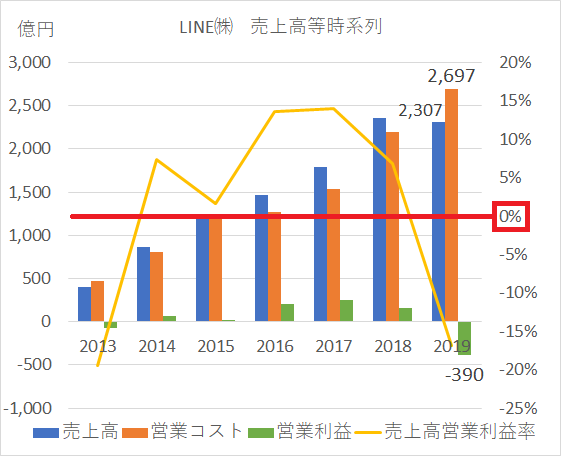

営業効率の財務数値、財務分析指標をグラフにしてみました。

売上高営業利益率の乱高下が激しい会社です。2019年は売上高2307億円を上げるのに、営業コスト(売上原価+販売費及び一般管理費)2,697億円使っていますから、390億円の営業赤字です。売上高営業利益率▲16.9%

昨年秋、多額の損失で話題となったソフトバンクグループ株式会社の第3Qは、売上高7兆898億円、営業損失129億円、売上高営業利益率▲0.18%ですから際立っています。

親会社は現在(2020年3月10日)開示されていない2019年12月期を除き、営業黒字ですから、赤字原因は子会社が出しているのでしょう。

2019年11月18日、LINEとYahoo!Japanの親会社Zホールディングスは経営統合に向けた記者発表会をしました。米中IT巨人への危機感とのことですが、数字を見る限り、自社の経営状況が一番の理由ではないでしょうか。

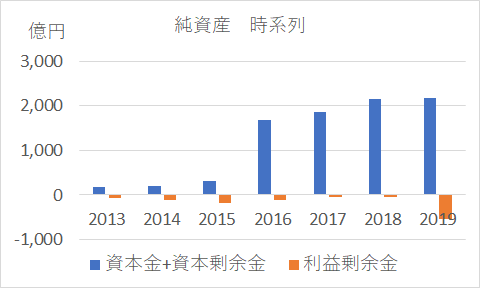

驚きの財務体質 LINE

大赤字の2019年12月期においても流動性、安全性という財務体質を示す親指標が青信号にとどまっているのは見事です。資本金と資本剰余金のグラフです。LINEは資金調達が上手く、営業効率の悪化を支えていることが分かります。

まとめ

子会社LINE Payのシェア獲得の為の死闘を繰り広げています。各社参入し、キャンペーンに群がる消費者や、店舗。株主も参戦し統合の話以降株価は高止まりです。

| 編集後記 店舗は現金を扱わなくなり、おつりの用意や現金管理から解放される反面、Line Payに手数料を支払わなければなりません。キャッシュレスと現金払いが混在すれば、お店は大変ですが、キャンペーンで手数料が免除され、加盟しようということになるのでしょう。(#^.^#)文責JY 〒541-0052 大阪市中央区安土町1-6-19 プロパレス安土町ビル7階D号 株式会社 SPLENDID21 tel 06-6264-4626 info@sp-21.co.jp https://sp-21.com |

同様のビジネスを展開しているメルカリの事例

LINE解説会をします。

財務分析相互間や問題点の読み取り方など、見抜き方を中心に解説します。ワンランク上の財務分析を目指したい方向けの内容です。

日時 2020年3月27日(金曜日)19:00~21:00

場所 当社会議室

料金 無料

SPLENDID21NEWS第172号【2020年315日発行】をA3用紙でご覧になりたい方は下記をクリックしてください。